■미국 인플레이션 불씨 다시 모락모락...다시 시작된 연준의 고민

■올해는 그럴 일 없다는데, 투자자들 마음은 벌써 '금리인하'에...

■경제가 빨리 망가져서 시장 금리가 다시 내린다면, 그래서 진짜 주가가 다시 오른다면 우리의 자본시장은 과연 건강한 것인가

루이 16세가 함부로 재정을 풀다 프랑스혁명(1789년)이 터진 것은 다 아는 이야기다. 왕실 곳간은 비었고 성난 백성들은 바스티유감옥을 무너뜨렸다. 그렇게 왕정을 무너뜨린 시민권력은 뭘 했을까. 또 돈을 풀었다. 혁명정부라는 국민공회는 국채를 발행하고 세금을 더 올리고 돈을 더 찍어냈다. 혁명정부의 지폐인쇄기는 밤낮없이 아시냐(Assignat)지폐를 찍어냈다. 한번의 발행으로 통화량이 50%가 늘어난 적도 있었다.

돈이 풀리면 물가가 오른다. 피할수 없다. 혁명 5년뒤 10배로 치솟은 생활 물가는 혁명 6년이 지나자 100배 가까이 폭등했다. 로베스피에르가 우유값을 통제했다는 때가 바로 이 무렵이다. 국민들은 못살겠다고 다시 국민공회에 저항했고, 로베스피에르는 1년새 1만7천여 명의 백성들을 단두대로 보냈다. 그리고 같은해(1794) 그 역시 단두대에 올랐다. 화폐남발과 인플레이션때문에 역사의 뒤안길로 사라진 지도자가 어디 한둘인가. 그러고보니 똑똑한 독일 국민들이 총선에서 히틀러를 선택한 것도 극심한 인플레에 지쳐서였다.

1. 인플레이션 불씨가 또 모락모락 피어오른다.

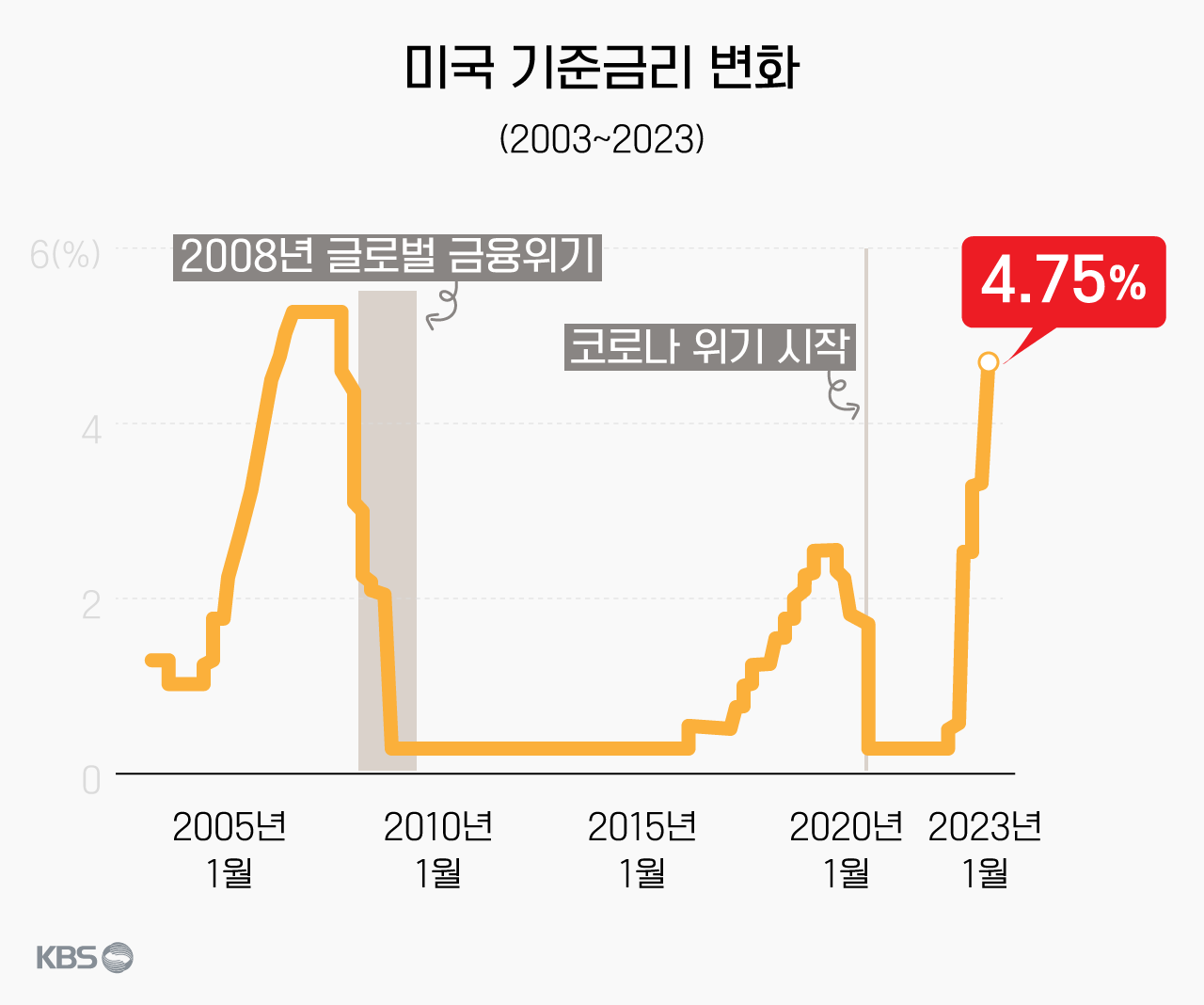

인플레이션은 참 질기다. 연준은 보란듯이 금리를 8번이나 올렸고, 그래서 올초부터 경기가 차갑게 식을 줄 알았다. 그래야 금리인상 행진을 멈추고, 운좋으면 연말에 금리를 한 번이라도 내릴수 있다. 그런데 1월 미국의 소비자물가지수는 전년 동월 대비 또 6.4% 올랐다. 연준은 기준 금리를 결정할 때 물가상승률과 실업률을 주로 본다. 이달초 나온 미국의 실업률은 3.4%다. 오히려 일자리가 50만개나 늘어났다. 사실상 완전고용이다. 어, 이게 아닌데...

경기 지표가 좋게 나왔는데 연준도 투자자들도 다들 걱정이다. 올해 경착륙(hard landing) 피해 연착륙(soft landing)하려 했던 경기가, 자칫 노랜딩(no landing)할 수 있단다. 그럼 금리를 더 가열차게 올려야 한다. 언제부턴가 경기 침체보다 고금리가 더 무섭다.

2. 연준 또 헛발질??

"양적완화가 인플레이션를 부르지는 않을 거예요(2021년 1분기)"라고 했던 파월 의장은 "인플레가 급격한데 곧 지나갈 것이예요(2021년 2분기)"라고 했다가, "인플레를 잡기위해 확실한 한방이 필요해보여요(2022년 1분기)라고 했다가, "그래도 경기 침체까지는 가지 않을 거예요(2022년 2분기)"라고 했다가 결국 "우리가 인플레이션에 대해 얼마나 잘 모르고 있었는지 이제 알게됐어요(지난해 7월 1일)"고 했다.

이렇게 시장 예측과 전망에 뛰어난(?) 연준은 올들어 실제 경기가 좀 둔화된다고 판단했다. 이달초 열린 FOMC회의에서 만장일치로 기준금리를 0.25%p만 올리는 베이비스텝을 시연했다. 그런데 또 인플레 불씨가 피어오른다. 그러자 다음번 FOMC에선 또 0.50%p를 올릴 수 있다는 전망이 고개를 든다. 참 이렇게 빗나가기도 쉽지않다.

이 분위기를 제일 먼저 알아차리는 곳은 외환시장이다. 금리가 당분가 내려갈것 같지 않다고 하니 또 달러값이 앞장서 튀어 오른다. 국채금리도 뛴다. 2년물 미 국채 수익률이 4.5%를 넘었다. (1년전에는 1.5%정도였다. 한국 제조업 기업들의 영업이익률이 평균 6% 정도 되는데, 미 국채를 사서 들고만 있어도 이자를 4.5%나 준단다)

이렇게 시중 금리를 끌어올렸는데도 시장엔 돈이 여전히 넘실거린다. 떡 줄 연준은 생각도 않는데 투자자들의 마우스는 이미 매수 주문 버튼에 가있다. 기준금리 인하를 위해 기우제라도 지낼 태세다. 성급한 기대감만으로 올들어 나스닥은 15% 가까이 급등했다. 거의 모든 월가의 전문가들이 올해 금리인하는 물건너갔다고 하는데, 증시와 코인시장에 또 불나방처럼 투자자들이 밀려든다.

‘챗GPT’ 기술에 관심이 모아지면서 나스닥 엔비디아(NVIDIA)의 주가는 1월 3일 대비 49% 폭등했다. (사진/ 구글 캡처)

‘챗GPT’ 기술에 관심이 모아지면서 나스닥 엔비디아(NVIDIA)의 주가는 1월 3일 대비 49% 폭등했다. (사진/ 구글 캡처)

3. 그래서 경기가 악화되고 그래서 금리가 내리면 진짜 주가가 오를까?

언제든 연준에서 '금리 인하 신호'가 나오면 자본시장은 다시 폭발할 기세다. 그런데 금리인하는 왜 하는 것일까? 경기가 안좋아지기 때문이다. 경기가 분명하게 악화되어야 중앙은행은 금리 인상을 멈추고 금리를 다시 끌어내린다. 그러니 요즘 투자자들은 경기가 더 분명하게 안좋아지기를 손꼽아 기다린다. 이 상황이 정상인가? 그래서 언젠가 금리가 내리면 진짜 주가가 오르기는 할까? 항생제를 더 처방받기 위해 증세가 더 악화되길 바라는 환자의 마지막은 어떤 모습일까.

인플레이션이 잘 안잡히는 것은 늘 '기대 인플레이션'이 작동하기 때문이다. 물가가 오르면 식당사장님은 가격 인상을 기대하고, 삼성전자는 더 높은 수익을 기대하며, 공무원은 더 높은 임금을 기대한다. 이 기대의 고리를 끊어내는 것이 결코 쉽지않다. 이 시장 참여자들의 '기대의 고리'가 완성되면 이제 인플레이션은 장기화된다. 연준이 서둘러 금리인하로 핸들을 돌릴 수 없는 이유가 여기에 있다.

4.경제 침체가 더욱 분명해져서 하루빨리 금리가 내리길 바라는 투자자들의 마음은 정상인가?

연준은 지난 70년대 인플레가 번지는데도 경기를 살려보려다(stop & go) 결국 최악의 스태그플레이션을 만났던 적이 있다. 자꾸 깜박하는데 중앙은행의 존재 이유는 '물가안정'이다. 연말 미국의 기준금리가 5%를 넘길 것이라는 전망이 빠르게 늘어난다(태국의 지금 기준금리가 1.5%인데 연말에 미국이 5.5%라니...) 시장은 늘 기준금리에서 물가인상률을 뺀 실질금리가 마이너스면 인플레를 이길수 없다고 믿어왔다. 지금 미국의 인플레이션은 6.4%인데 기준금리는 4.75%다. 분명한 것은 인플레이션이라는 산불은 아직 꺼지지 않았다. 언제든 다시 번질 수 있다.

내일(23일) 우리도 금통위를 열고 기준금리를 결정한다. 그동안 선제적으로 자신있게 인상 여부를 결정해왔지만, 이번 결정은 의견이 나뉜다. 시장이 주는 시그널이 그만큼 더 복잡해졌다. 그래도 분명한 건 하나다. 경기침체를 빗겨가려면 고금리를 견뎌야한다. 그리고 이건 돈을 풀었을 때 이미 예견된 것이였다.

"인플레이션을 해치웠다고? 착각에는 대가가 따른다" -오건영 신한은행 WM본부 팀장

■올해는 그럴 일 없다는데, 투자자들 마음은 벌써 '금리인하'에...

■경제가 빨리 망가져서 시장 금리가 다시 내린다면, 그래서 진짜 주가가 다시 오른다면 우리의 자본시장은 과연 건강한 것인가

루이 16세가 함부로 재정을 풀다 프랑스혁명(1789년)이 터진 것은 다 아는 이야기다. 왕실 곳간은 비었고 성난 백성들은 바스티유감옥을 무너뜨렸다. 그렇게 왕정을 무너뜨린 시민권력은 뭘 했을까. 또 돈을 풀었다. 혁명정부라는 국민공회는 국채를 발행하고 세금을 더 올리고 돈을 더 찍어냈다. 혁명정부의 지폐인쇄기는 밤낮없이 아시냐(Assignat)지폐를 찍어냈다. 한번의 발행으로 통화량이 50%가 늘어난 적도 있었다.

돈이 풀리면 물가가 오른다. 피할수 없다. 혁명 5년뒤 10배로 치솟은 생활 물가는 혁명 6년이 지나자 100배 가까이 폭등했다. 로베스피에르가 우유값을 통제했다는 때가 바로 이 무렵이다. 국민들은 못살겠다고 다시 국민공회에 저항했고, 로베스피에르는 1년새 1만7천여 명의 백성들을 단두대로 보냈다. 그리고 같은해(1794) 그 역시 단두대에 올랐다. 화폐남발과 인플레이션때문에 역사의 뒤안길로 사라진 지도자가 어디 한둘인가. 그러고보니 똑똑한 독일 국민들이 총선에서 히틀러를 선택한 것도 극심한 인플레에 지쳐서였다.

1. 인플레이션 불씨가 또 모락모락 피어오른다.

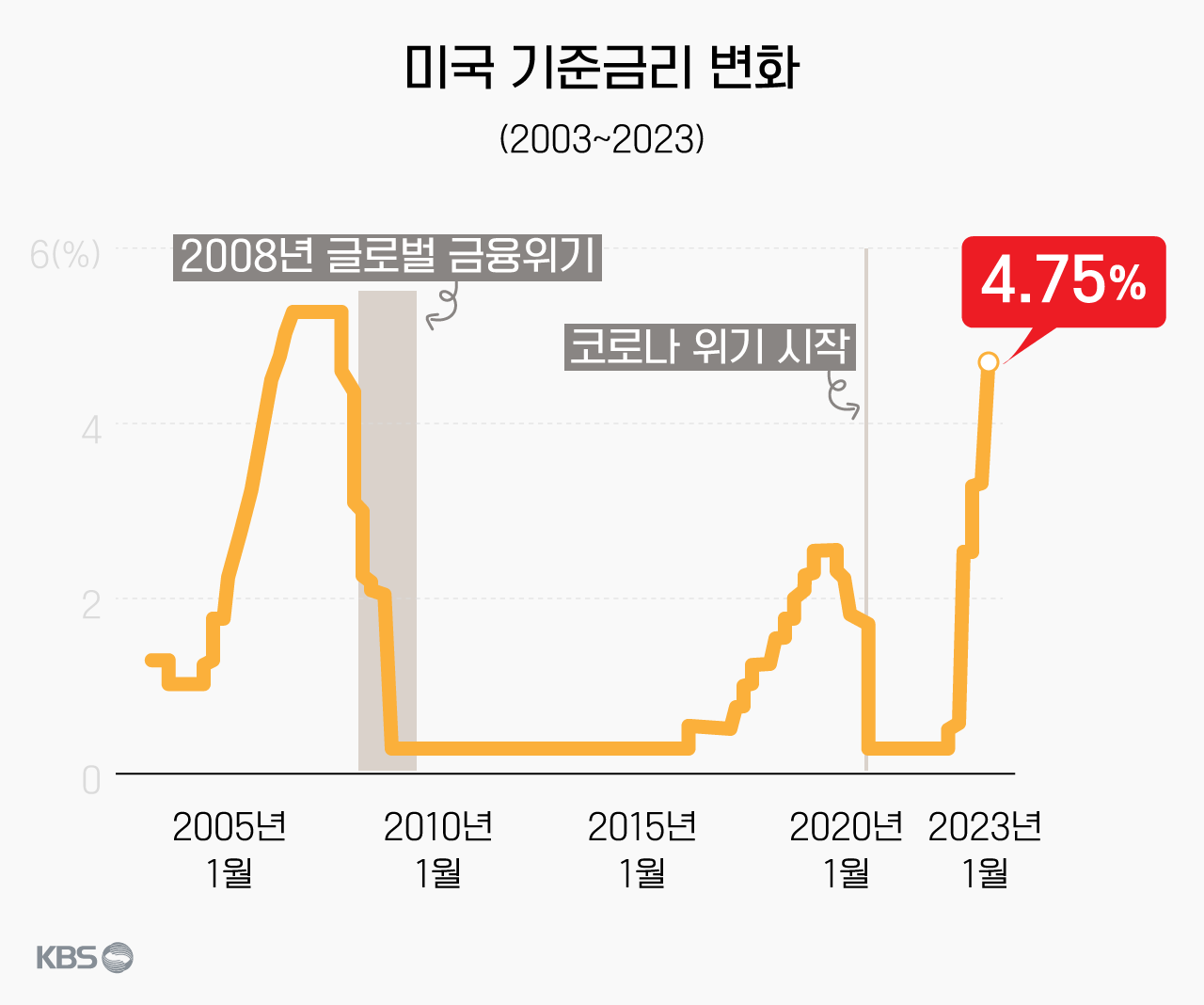

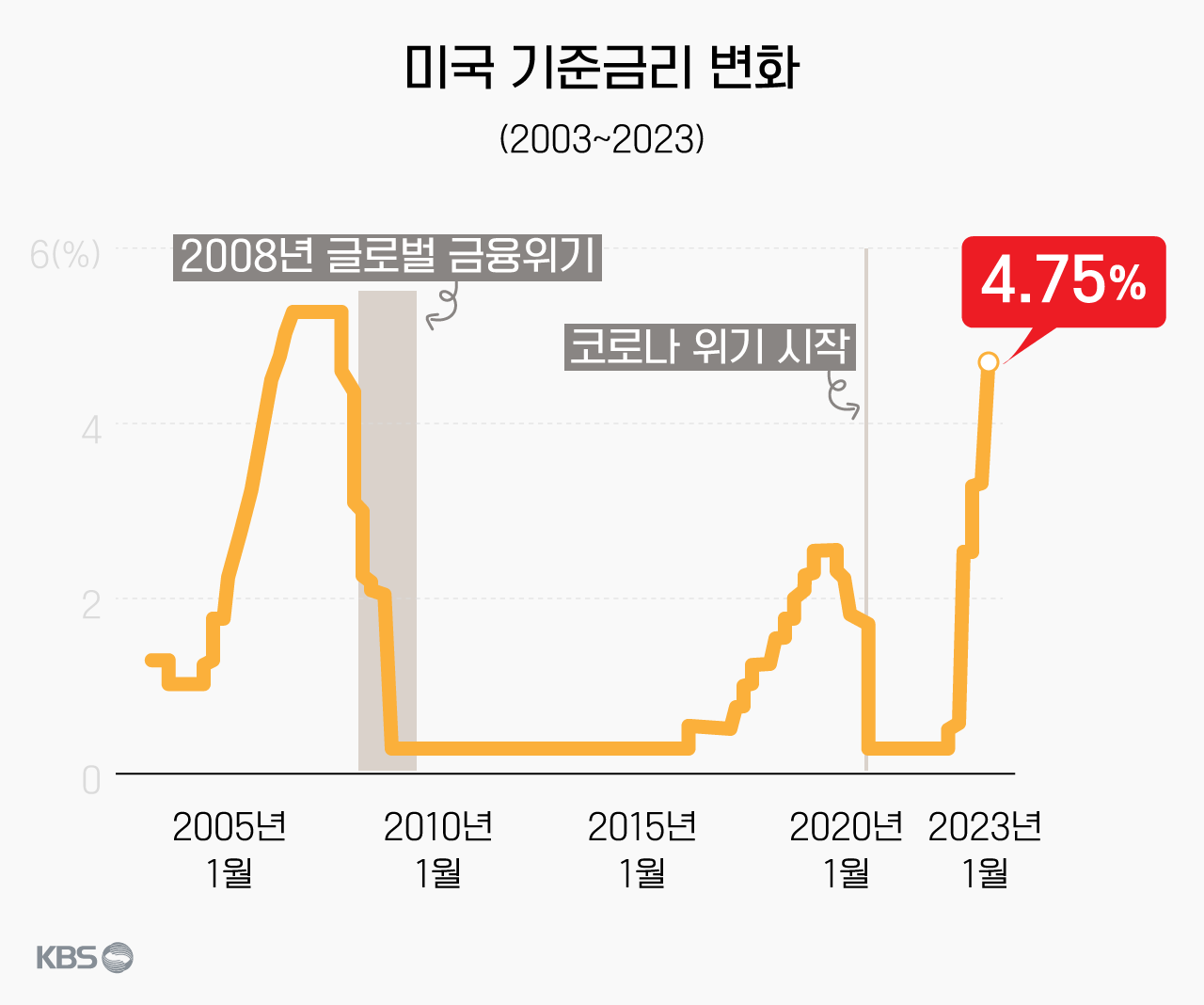

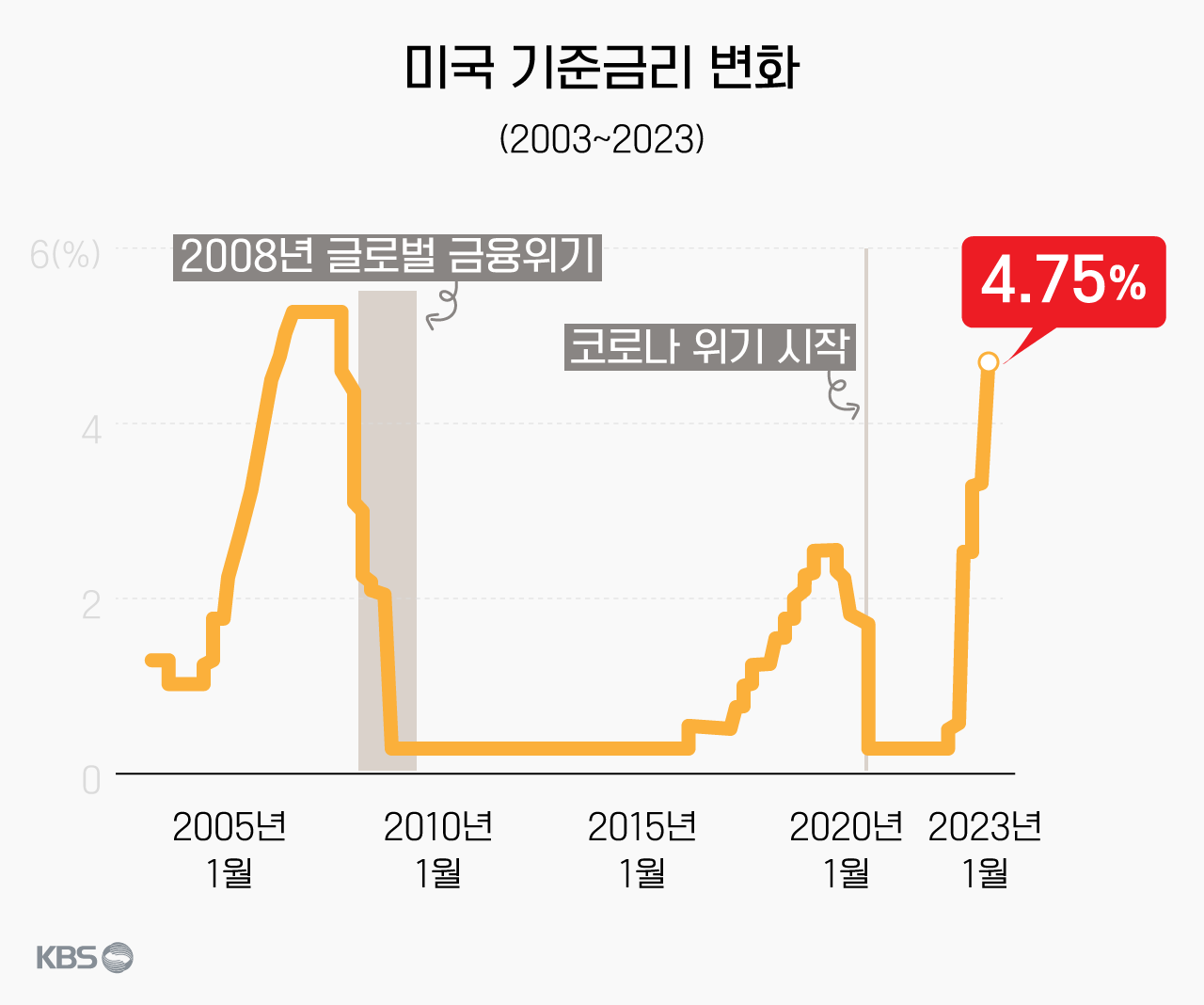

인플레이션은 참 질기다. 연준은 보란듯이 금리를 8번이나 올렸고, 그래서 올초부터 경기가 차갑게 식을 줄 알았다. 그래야 금리인상 행진을 멈추고, 운좋으면 연말에 금리를 한 번이라도 내릴수 있다. 그런데 1월 미국의 소비자물가지수는 전년 동월 대비 또 6.4% 올랐다. 연준은 기준 금리를 결정할 때 물가상승률과 실업률을 주로 본다. 이달초 나온 미국의 실업률은 3.4%다. 오히려 일자리가 50만개나 늘어났다. 사실상 완전고용이다. 어, 이게 아닌데...

경기 지표가 좋게 나왔는데 연준도 투자자들도 다들 걱정이다. 올해 경착륙(hard landing) 피해 연착륙(soft landing)하려 했던 경기가, 자칫 노랜딩(no landing)할 수 있단다. 그럼 금리를 더 가열차게 올려야 한다. 언제부턴가 경기 침체보다 고금리가 더 무섭다.

2. 연준 또 헛발질??

"양적완화가 인플레이션를 부르지는 않을 거예요(2021년 1분기)"라고 했던 파월 의장은 "인플레가 급격한데 곧 지나갈 것이예요(2021년 2분기)"라고 했다가, "인플레를 잡기위해 확실한 한방이 필요해보여요(2022년 1분기)라고 했다가, "그래도 경기 침체까지는 가지 않을 거예요(2022년 2분기)"라고 했다가 결국 "우리가 인플레이션에 대해 얼마나 잘 모르고 있었는지 이제 알게됐어요(지난해 7월 1일)"고 했다.

이렇게 시장 예측과 전망에 뛰어난(?) 연준은 올들어 실제 경기가 좀 둔화된다고 판단했다. 이달초 열린 FOMC회의에서 만장일치로 기준금리를 0.25%p만 올리는 베이비스텝을 시연했다. 그런데 또 인플레 불씨가 피어오른다. 그러자 다음번 FOMC에선 또 0.50%p를 올릴 수 있다는 전망이 고개를 든다. 참 이렇게 빗나가기도 쉽지않다.

이 분위기를 제일 먼저 알아차리는 곳은 외환시장이다. 금리가 당분가 내려갈것 같지 않다고 하니 또 달러값이 앞장서 튀어 오른다. 국채금리도 뛴다. 2년물 미 국채 수익률이 4.5%를 넘었다. (1년전에는 1.5%정도였다. 한국 제조업 기업들의 영업이익률이 평균 6% 정도 되는데, 미 국채를 사서 들고만 있어도 이자를 4.5%나 준단다)

이렇게 시중 금리를 끌어올렸는데도 시장엔 돈이 여전히 넘실거린다. 떡 줄 연준은 생각도 않는데 투자자들의 마우스는 이미 매수 주문 버튼에 가있다. 기준금리 인하를 위해 기우제라도 지낼 태세다. 성급한 기대감만으로 올들어 나스닥은 15% 가까이 급등했다. 거의 모든 월가의 전문가들이 올해 금리인하는 물건너갔다고 하는데, 증시와 코인시장에 또 불나방처럼 투자자들이 밀려든다.

‘챗GPT’ 기술에 관심이 모아지면서 나스닥 엔비디아(NVIDIA)의 주가는 1월 3일 대비 49% 폭등했다. (사진/ 구글 캡처)

‘챗GPT’ 기술에 관심이 모아지면서 나스닥 엔비디아(NVIDIA)의 주가는 1월 3일 대비 49% 폭등했다. (사진/ 구글 캡처)3. 그래서 경기가 악화되고 그래서 금리가 내리면 진짜 주가가 오를까?

언제든 연준에서 '금리 인하 신호'가 나오면 자본시장은 다시 폭발할 기세다. 그런데 금리인하는 왜 하는 것일까? 경기가 안좋아지기 때문이다. 경기가 분명하게 악화되어야 중앙은행은 금리 인상을 멈추고 금리를 다시 끌어내린다. 그러니 요즘 투자자들은 경기가 더 분명하게 안좋아지기를 손꼽아 기다린다. 이 상황이 정상인가? 그래서 언젠가 금리가 내리면 진짜 주가가 오르기는 할까? 항생제를 더 처방받기 위해 증세가 더 악화되길 바라는 환자의 마지막은 어떤 모습일까.

인플레이션이 잘 안잡히는 것은 늘 '기대 인플레이션'이 작동하기 때문이다. 물가가 오르면 식당사장님은 가격 인상을 기대하고, 삼성전자는 더 높은 수익을 기대하며, 공무원은 더 높은 임금을 기대한다. 이 기대의 고리를 끊어내는 것이 결코 쉽지않다. 이 시장 참여자들의 '기대의 고리'가 완성되면 이제 인플레이션은 장기화된다. 연준이 서둘러 금리인하로 핸들을 돌릴 수 없는 이유가 여기에 있다.

4.경제 침체가 더욱 분명해져서 하루빨리 금리가 내리길 바라는 투자자들의 마음은 정상인가?

연준은 지난 70년대 인플레가 번지는데도 경기를 살려보려다(stop & go) 결국 최악의 스태그플레이션을 만났던 적이 있다. 자꾸 깜박하는데 중앙은행의 존재 이유는 '물가안정'이다. 연말 미국의 기준금리가 5%를 넘길 것이라는 전망이 빠르게 늘어난다(태국의 지금 기준금리가 1.5%인데 연말에 미국이 5.5%라니...) 시장은 늘 기준금리에서 물가인상률을 뺀 실질금리가 마이너스면 인플레를 이길수 없다고 믿어왔다. 지금 미국의 인플레이션은 6.4%인데 기준금리는 4.75%다. 분명한 것은 인플레이션이라는 산불은 아직 꺼지지 않았다. 언제든 다시 번질 수 있다.

내일(23일) 우리도 금통위를 열고 기준금리를 결정한다. 그동안 선제적으로 자신있게 인상 여부를 결정해왔지만, 이번 결정은 의견이 나뉜다. 시장이 주는 시그널이 그만큼 더 복잡해졌다. 그래도 분명한 건 하나다. 경기침체를 빗겨가려면 고금리를 견뎌야한다. 그리고 이건 돈을 풀었을 때 이미 예견된 것이였다.

"인플레이션을 해치웠다고? 착각에는 대가가 따른다" -오건영 신한은행 WM본부 팀장

■ 제보하기

▷ 카카오톡 : 'KBS제보' 검색, 채널 추가

▷ 전화 : 02-781-1234, 4444

▷ 이메일 : kbs1234@kbs.co.kr

▷ 유튜브, 네이버, 카카오에서도 KBS뉴스를 구독해주세요!

- [특파원 리포트] “중요한 것은 꺾이지 않는 인플레이션”

-

- 입력 2023-02-22 08:12:57

■미국 인플레이션 불씨 다시 모락모락...다시 시작된 연준의 고민

■올해는 그럴 일 없다는데, 투자자들 마음은 벌써 '금리인하'에...

■경제가 빨리 망가져서 시장 금리가 다시 내린다면, 그래서 진짜 주가가 다시 오른다면 우리의 자본시장은 과연 건강한 것인가

루이 16세가 함부로 재정을 풀다 프랑스혁명(1789년)이 터진 것은 다 아는 이야기다. 왕실 곳간은 비었고 성난 백성들은 바스티유감옥을 무너뜨렸다. 그렇게 왕정을 무너뜨린 시민권력은 뭘 했을까. 또 돈을 풀었다. 혁명정부라는 국민공회는 국채를 발행하고 세금을 더 올리고 돈을 더 찍어냈다. 혁명정부의 지폐인쇄기는 밤낮없이 아시냐(Assignat)지폐를 찍어냈다. 한번의 발행으로 통화량이 50%가 늘어난 적도 있었다.

돈이 풀리면 물가가 오른다. 피할수 없다. 혁명 5년뒤 10배로 치솟은 생활 물가는 혁명 6년이 지나자 100배 가까이 폭등했다. 로베스피에르가 우유값을 통제했다는 때가 바로 이 무렵이다. 국민들은 못살겠다고 다시 국민공회에 저항했고, 로베스피에르는 1년새 1만7천여 명의 백성들을 단두대로 보냈다. 그리고 같은해(1794) 그 역시 단두대에 올랐다. 화폐남발과 인플레이션때문에 역사의 뒤안길로 사라진 지도자가 어디 한둘인가. 그러고보니 똑똑한 독일 국민들이 총선에서 히틀러를 선택한 것도 극심한 인플레에 지쳐서였다.

1. 인플레이션 불씨가 또 모락모락 피어오른다.

인플레이션은 참 질기다. 연준은 보란듯이 금리를 8번이나 올렸고, 그래서 올초부터 경기가 차갑게 식을 줄 알았다. 그래야 금리인상 행진을 멈추고, 운좋으면 연말에 금리를 한 번이라도 내릴수 있다. 그런데 1월 미국의 소비자물가지수는 전년 동월 대비 또 6.4% 올랐다. 연준은 기준 금리를 결정할 때 물가상승률과 실업률을 주로 본다. 이달초 나온 미국의 실업률은 3.4%다. 오히려 일자리가 50만개나 늘어났다. 사실상 완전고용이다. 어, 이게 아닌데...

경기 지표가 좋게 나왔는데 연준도 투자자들도 다들 걱정이다. 올해 경착륙(hard landing) 피해 연착륙(soft landing)하려 했던 경기가, 자칫 노랜딩(no landing)할 수 있단다. 그럼 금리를 더 가열차게 올려야 한다. 언제부턴가 경기 침체보다 고금리가 더 무섭다.

2. 연준 또 헛발질??

"양적완화가 인플레이션를 부르지는 않을 거예요(2021년 1분기)"라고 했던 파월 의장은 "인플레가 급격한데 곧 지나갈 것이예요(2021년 2분기)"라고 했다가, "인플레를 잡기위해 확실한 한방이 필요해보여요(2022년 1분기)라고 했다가, "그래도 경기 침체까지는 가지 않을 거예요(2022년 2분기)"라고 했다가 결국 "우리가 인플레이션에 대해 얼마나 잘 모르고 있었는지 이제 알게됐어요(지난해 7월 1일)"고 했다.

이렇게 시장 예측과 전망에 뛰어난(?) 연준은 올들어 실제 경기가 좀 둔화된다고 판단했다. 이달초 열린 FOMC회의에서 만장일치로 기준금리를 0.25%p만 올리는 베이비스텝을 시연했다. 그런데 또 인플레 불씨가 피어오른다. 그러자 다음번 FOMC에선 또 0.50%p를 올릴 수 있다는 전망이 고개를 든다. 참 이렇게 빗나가기도 쉽지않다.

이 분위기를 제일 먼저 알아차리는 곳은 외환시장이다. 금리가 당분가 내려갈것 같지 않다고 하니 또 달러값이 앞장서 튀어 오른다. 국채금리도 뛴다. 2년물 미 국채 수익률이 4.5%를 넘었다. (1년전에는 1.5%정도였다. 한국 제조업 기업들의 영업이익률이 평균 6% 정도 되는데, 미 국채를 사서 들고만 있어도 이자를 4.5%나 준단다)

이렇게 시중 금리를 끌어올렸는데도 시장엔 돈이 여전히 넘실거린다. 떡 줄 연준은 생각도 않는데 투자자들의 마우스는 이미 매수 주문 버튼에 가있다. 기준금리 인하를 위해 기우제라도 지낼 태세다. 성급한 기대감만으로 올들어 나스닥은 15% 가까이 급등했다. 거의 모든 월가의 전문가들이 올해 금리인하는 물건너갔다고 하는데, 증시와 코인시장에 또 불나방처럼 투자자들이 밀려든다.

3. 그래서 경기가 악화되고 그래서 금리가 내리면 진짜 주가가 오를까?

언제든 연준에서 '금리 인하 신호'가 나오면 자본시장은 다시 폭발할 기세다. 그런데 금리인하는 왜 하는 것일까? 경기가 안좋아지기 때문이다. 경기가 분명하게 악화되어야 중앙은행은 금리 인상을 멈추고 금리를 다시 끌어내린다. 그러니 요즘 투자자들은 경기가 더 분명하게 안좋아지기를 손꼽아 기다린다. 이 상황이 정상인가? 그래서 언젠가 금리가 내리면 진짜 주가가 오르기는 할까? 항생제를 더 처방받기 위해 증세가 더 악화되길 바라는 환자의 마지막은 어떤 모습일까.

인플레이션이 잘 안잡히는 것은 늘 '기대 인플레이션'이 작동하기 때문이다. 물가가 오르면 식당사장님은 가격 인상을 기대하고, 삼성전자는 더 높은 수익을 기대하며, 공무원은 더 높은 임금을 기대한다. 이 기대의 고리를 끊어내는 것이 결코 쉽지않다. 이 시장 참여자들의 '기대의 고리'가 완성되면 이제 인플레이션은 장기화된다. 연준이 서둘러 금리인하로 핸들을 돌릴 수 없는 이유가 여기에 있다.

4.경제 침체가 더욱 분명해져서 하루빨리 금리가 내리길 바라는 투자자들의 마음은 정상인가?

연준은 지난 70년대 인플레가 번지는데도 경기를 살려보려다(stop & go) 결국 최악의 스태그플레이션을 만났던 적이 있다. 자꾸 깜박하는데 중앙은행의 존재 이유는 '물가안정'이다. 연말 미국의 기준금리가 5%를 넘길 것이라는 전망이 빠르게 늘어난다(태국의 지금 기준금리가 1.5%인데 연말에 미국이 5.5%라니...) 시장은 늘 기준금리에서 물가인상률을 뺀 실질금리가 마이너스면 인플레를 이길수 없다고 믿어왔다. 지금 미국의 인플레이션은 6.4%인데 기준금리는 4.75%다. 분명한 것은 인플레이션이라는 산불은 아직 꺼지지 않았다. 언제든 다시 번질 수 있다.

내일(23일) 우리도 금통위를 열고 기준금리를 결정한다. 그동안 선제적으로 자신있게 인상 여부를 결정해왔지만, 이번 결정은 의견이 나뉜다. 시장이 주는 시그널이 그만큼 더 복잡해졌다. 그래도 분명한 건 하나다. 경기침체를 빗겨가려면 고금리를 견뎌야한다. 그리고 이건 돈을 풀었을 때 이미 예견된 것이였다.

"인플레이션을 해치웠다고? 착각에는 대가가 따른다" -오건영 신한은행 WM본부 팀장

■올해는 그럴 일 없다는데, 투자자들 마음은 벌써 '금리인하'에...

■경제가 빨리 망가져서 시장 금리가 다시 내린다면, 그래서 진짜 주가가 다시 오른다면 우리의 자본시장은 과연 건강한 것인가

루이 16세가 함부로 재정을 풀다 프랑스혁명(1789년)이 터진 것은 다 아는 이야기다. 왕실 곳간은 비었고 성난 백성들은 바스티유감옥을 무너뜨렸다. 그렇게 왕정을 무너뜨린 시민권력은 뭘 했을까. 또 돈을 풀었다. 혁명정부라는 국민공회는 국채를 발행하고 세금을 더 올리고 돈을 더 찍어냈다. 혁명정부의 지폐인쇄기는 밤낮없이 아시냐(Assignat)지폐를 찍어냈다. 한번의 발행으로 통화량이 50%가 늘어난 적도 있었다.

돈이 풀리면 물가가 오른다. 피할수 없다. 혁명 5년뒤 10배로 치솟은 생활 물가는 혁명 6년이 지나자 100배 가까이 폭등했다. 로베스피에르가 우유값을 통제했다는 때가 바로 이 무렵이다. 국민들은 못살겠다고 다시 국민공회에 저항했고, 로베스피에르는 1년새 1만7천여 명의 백성들을 단두대로 보냈다. 그리고 같은해(1794) 그 역시 단두대에 올랐다. 화폐남발과 인플레이션때문에 역사의 뒤안길로 사라진 지도자가 어디 한둘인가. 그러고보니 똑똑한 독일 국민들이 총선에서 히틀러를 선택한 것도 극심한 인플레에 지쳐서였다.

1. 인플레이션 불씨가 또 모락모락 피어오른다.

인플레이션은 참 질기다. 연준은 보란듯이 금리를 8번이나 올렸고, 그래서 올초부터 경기가 차갑게 식을 줄 알았다. 그래야 금리인상 행진을 멈추고, 운좋으면 연말에 금리를 한 번이라도 내릴수 있다. 그런데 1월 미국의 소비자물가지수는 전년 동월 대비 또 6.4% 올랐다. 연준은 기준 금리를 결정할 때 물가상승률과 실업률을 주로 본다. 이달초 나온 미국의 실업률은 3.4%다. 오히려 일자리가 50만개나 늘어났다. 사실상 완전고용이다. 어, 이게 아닌데...

경기 지표가 좋게 나왔는데 연준도 투자자들도 다들 걱정이다. 올해 경착륙(hard landing) 피해 연착륙(soft landing)하려 했던 경기가, 자칫 노랜딩(no landing)할 수 있단다. 그럼 금리를 더 가열차게 올려야 한다. 언제부턴가 경기 침체보다 고금리가 더 무섭다.

2. 연준 또 헛발질??

"양적완화가 인플레이션를 부르지는 않을 거예요(2021년 1분기)"라고 했던 파월 의장은 "인플레가 급격한데 곧 지나갈 것이예요(2021년 2분기)"라고 했다가, "인플레를 잡기위해 확실한 한방이 필요해보여요(2022년 1분기)라고 했다가, "그래도 경기 침체까지는 가지 않을 거예요(2022년 2분기)"라고 했다가 결국 "우리가 인플레이션에 대해 얼마나 잘 모르고 있었는지 이제 알게됐어요(지난해 7월 1일)"고 했다.

이렇게 시장 예측과 전망에 뛰어난(?) 연준은 올들어 실제 경기가 좀 둔화된다고 판단했다. 이달초 열린 FOMC회의에서 만장일치로 기준금리를 0.25%p만 올리는 베이비스텝을 시연했다. 그런데 또 인플레 불씨가 피어오른다. 그러자 다음번 FOMC에선 또 0.50%p를 올릴 수 있다는 전망이 고개를 든다. 참 이렇게 빗나가기도 쉽지않다.

이 분위기를 제일 먼저 알아차리는 곳은 외환시장이다. 금리가 당분가 내려갈것 같지 않다고 하니 또 달러값이 앞장서 튀어 오른다. 국채금리도 뛴다. 2년물 미 국채 수익률이 4.5%를 넘었다. (1년전에는 1.5%정도였다. 한국 제조업 기업들의 영업이익률이 평균 6% 정도 되는데, 미 국채를 사서 들고만 있어도 이자를 4.5%나 준단다)

이렇게 시중 금리를 끌어올렸는데도 시장엔 돈이 여전히 넘실거린다. 떡 줄 연준은 생각도 않는데 투자자들의 마우스는 이미 매수 주문 버튼에 가있다. 기준금리 인하를 위해 기우제라도 지낼 태세다. 성급한 기대감만으로 올들어 나스닥은 15% 가까이 급등했다. 거의 모든 월가의 전문가들이 올해 금리인하는 물건너갔다고 하는데, 증시와 코인시장에 또 불나방처럼 투자자들이 밀려든다.

3. 그래서 경기가 악화되고 그래서 금리가 내리면 진짜 주가가 오를까?

언제든 연준에서 '금리 인하 신호'가 나오면 자본시장은 다시 폭발할 기세다. 그런데 금리인하는 왜 하는 것일까? 경기가 안좋아지기 때문이다. 경기가 분명하게 악화되어야 중앙은행은 금리 인상을 멈추고 금리를 다시 끌어내린다. 그러니 요즘 투자자들은 경기가 더 분명하게 안좋아지기를 손꼽아 기다린다. 이 상황이 정상인가? 그래서 언젠가 금리가 내리면 진짜 주가가 오르기는 할까? 항생제를 더 처방받기 위해 증세가 더 악화되길 바라는 환자의 마지막은 어떤 모습일까.

인플레이션이 잘 안잡히는 것은 늘 '기대 인플레이션'이 작동하기 때문이다. 물가가 오르면 식당사장님은 가격 인상을 기대하고, 삼성전자는 더 높은 수익을 기대하며, 공무원은 더 높은 임금을 기대한다. 이 기대의 고리를 끊어내는 것이 결코 쉽지않다. 이 시장 참여자들의 '기대의 고리'가 완성되면 이제 인플레이션은 장기화된다. 연준이 서둘러 금리인하로 핸들을 돌릴 수 없는 이유가 여기에 있다.

4.경제 침체가 더욱 분명해져서 하루빨리 금리가 내리길 바라는 투자자들의 마음은 정상인가?

연준은 지난 70년대 인플레가 번지는데도 경기를 살려보려다(stop & go) 결국 최악의 스태그플레이션을 만났던 적이 있다. 자꾸 깜박하는데 중앙은행의 존재 이유는 '물가안정'이다. 연말 미국의 기준금리가 5%를 넘길 것이라는 전망이 빠르게 늘어난다(태국의 지금 기준금리가 1.5%인데 연말에 미국이 5.5%라니...) 시장은 늘 기준금리에서 물가인상률을 뺀 실질금리가 마이너스면 인플레를 이길수 없다고 믿어왔다. 지금 미국의 인플레이션은 6.4%인데 기준금리는 4.75%다. 분명한 것은 인플레이션이라는 산불은 아직 꺼지지 않았다. 언제든 다시 번질 수 있다.

내일(23일) 우리도 금통위를 열고 기준금리를 결정한다. 그동안 선제적으로 자신있게 인상 여부를 결정해왔지만, 이번 결정은 의견이 나뉜다. 시장이 주는 시그널이 그만큼 더 복잡해졌다. 그래도 분명한 건 하나다. 경기침체를 빗겨가려면 고금리를 견뎌야한다. 그리고 이건 돈을 풀었을 때 이미 예견된 것이였다.

"인플레이션을 해치웠다고? 착각에는 대가가 따른다" -오건영 신한은행 WM본부 팀장

-

-

김원장 기자 kim9@kbs.co.kr

김원장 기자의 기사 모음

-

이 기사가 좋으셨다면

-

좋아요

0

-

응원해요

0

-

후속 원해요

0

![[속보] 한동훈-이재명, 여야 대표 회담 시작](/data/layer/904/2024/09/20240901_6zdCC6.jpg)

이 기사에 대한 의견을 남겨주세요.