<앵커 멘트>

하나은행의 외환은행 인수에 이어 국내 M&A시장의 최대어인 우리금융 인수전의 막이 올랐습니다.

홀로서기를 내세운 우리금융 측과 미국 사모펀드 칼라일 등 모두 11곳이 치열한 인수경쟁을 벌일 것으로 보입니다.

김태욱 기자의 보도입니다.

<리포트>

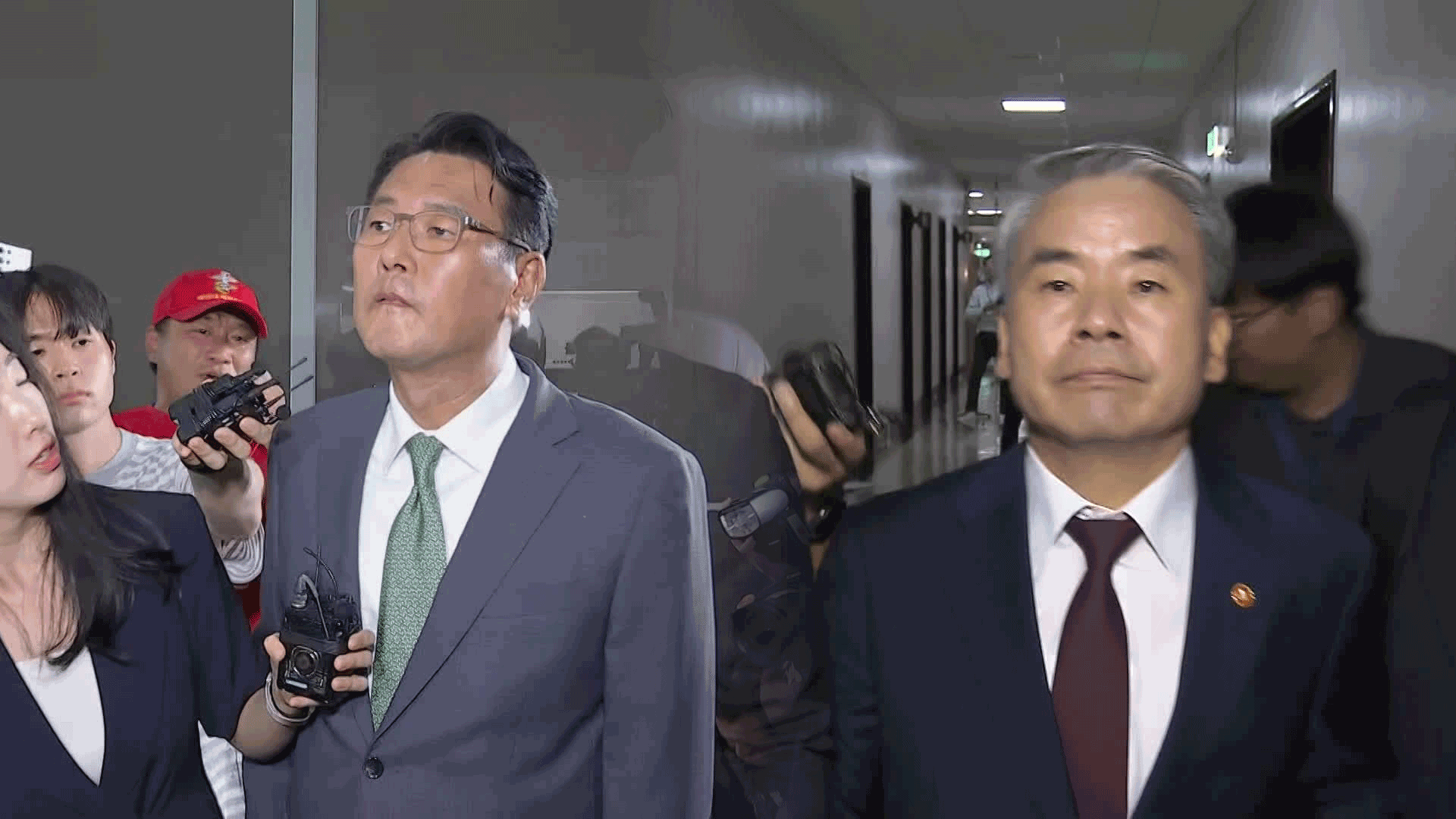

접수 마감 1시간 전, 우리금융 컨소시엄이 입찰참가의향서를 제출합니다.

하나은행이 빠진 상태에서 우리금융 측은 '홀로서기'에 강한 자신감을 드러내고 있습니다.

<인터뷰>강선기(우리금융 사주조합장) : "우리사랑 컨소시엄이 정부에서 이번에 매각하는 56.97%를 전량 인수할 수 있을 것으로 기대하고 있습니다."

이미 포스코와 KT 등 대기업과 국내외 펀드들의 투자를 끌어들여 9조 원 이상을 확보했기 때문입니다.

우리금융 컨소시엄 외에도 국내 보고펀드와 미국계 사모펀드 칼라일, 호주 맥쿼리 은행 등 모두 11곳이 우리금융 인수전에 뛰어든 상태입니다.

계열사인 경남은행 인수에는 대구은행, 부산은행 등 모두 5곳, 광주은행에는 전북은행과 중국 공상은행 등 7곳이 도전장을 내밀었습니다.

론스타 사례와 같은 이른바 '먹튀 논란'을 일으키지 않으면서 동시에 가장 비싼 값을 받아내야 한다는 게 정부와 예금보험공사의 고민입니다.

<인터뷰>김정태(예금보험공사 이사) : "공적자금 회수를 극대화하고, 민영화를 조기에 한다는 것과 또 금융산업에 미치는 영향, 이 세가지를 비춰 민영화를 한다."

예보는 다음달 예비입찰을 거쳐 본입찰 대상자를 선정하고 내년 상반기 중에 우선협상대상자를 확정해 우리금융 민영화를 마무리할 계획입니다.

KBS 뉴스 김태욱입니다.

하나은행의 외환은행 인수에 이어 국내 M&A시장의 최대어인 우리금융 인수전의 막이 올랐습니다.

홀로서기를 내세운 우리금융 측과 미국 사모펀드 칼라일 등 모두 11곳이 치열한 인수경쟁을 벌일 것으로 보입니다.

김태욱 기자의 보도입니다.

<리포트>

접수 마감 1시간 전, 우리금융 컨소시엄이 입찰참가의향서를 제출합니다.

하나은행이 빠진 상태에서 우리금융 측은 '홀로서기'에 강한 자신감을 드러내고 있습니다.

<인터뷰>강선기(우리금융 사주조합장) : "우리사랑 컨소시엄이 정부에서 이번에 매각하는 56.97%를 전량 인수할 수 있을 것으로 기대하고 있습니다."

이미 포스코와 KT 등 대기업과 국내외 펀드들의 투자를 끌어들여 9조 원 이상을 확보했기 때문입니다.

우리금융 컨소시엄 외에도 국내 보고펀드와 미국계 사모펀드 칼라일, 호주 맥쿼리 은행 등 모두 11곳이 우리금융 인수전에 뛰어든 상태입니다.

계열사인 경남은행 인수에는 대구은행, 부산은행 등 모두 5곳, 광주은행에는 전북은행과 중국 공상은행 등 7곳이 도전장을 내밀었습니다.

론스타 사례와 같은 이른바 '먹튀 논란'을 일으키지 않으면서 동시에 가장 비싼 값을 받아내야 한다는 게 정부와 예금보험공사의 고민입니다.

<인터뷰>김정태(예금보험공사 이사) : "공적자금 회수를 극대화하고, 민영화를 조기에 한다는 것과 또 금융산업에 미치는 영향, 이 세가지를 비춰 민영화를 한다."

예보는 다음달 예비입찰을 거쳐 본입찰 대상자를 선정하고 내년 상반기 중에 우선협상대상자를 확정해 우리금융 민영화를 마무리할 계획입니다.

KBS 뉴스 김태욱입니다.

■ 제보하기

▷ 카카오톡 : 'KBS제보' 검색, 채널 추가

▷ 전화 : 02-781-1234, 4444

▷ 이메일 : kbs1234@kbs.co.kr

▷ 유튜브, 네이버, 카카오에서도 KBS뉴스를 구독해주세요!

- 우리 금융 민영화 ‘잰걸음’…어디로 가나?

-

- 입력 2010-11-27 13:59:59

<앵커 멘트>

하나은행의 외환은행 인수에 이어 국내 M&A시장의 최대어인 우리금융 인수전의 막이 올랐습니다.

홀로서기를 내세운 우리금융 측과 미국 사모펀드 칼라일 등 모두 11곳이 치열한 인수경쟁을 벌일 것으로 보입니다.

김태욱 기자의 보도입니다.

<리포트>

접수 마감 1시간 전, 우리금융 컨소시엄이 입찰참가의향서를 제출합니다.

하나은행이 빠진 상태에서 우리금융 측은 '홀로서기'에 강한 자신감을 드러내고 있습니다.

<인터뷰>강선기(우리금융 사주조합장) : "우리사랑 컨소시엄이 정부에서 이번에 매각하는 56.97%를 전량 인수할 수 있을 것으로 기대하고 있습니다."

이미 포스코와 KT 등 대기업과 국내외 펀드들의 투자를 끌어들여 9조 원 이상을 확보했기 때문입니다.

우리금융 컨소시엄 외에도 국내 보고펀드와 미국계 사모펀드 칼라일, 호주 맥쿼리 은행 등 모두 11곳이 우리금융 인수전에 뛰어든 상태입니다.

계열사인 경남은행 인수에는 대구은행, 부산은행 등 모두 5곳, 광주은행에는 전북은행과 중국 공상은행 등 7곳이 도전장을 내밀었습니다.

론스타 사례와 같은 이른바 '먹튀 논란'을 일으키지 않으면서 동시에 가장 비싼 값을 받아내야 한다는 게 정부와 예금보험공사의 고민입니다.

<인터뷰>김정태(예금보험공사 이사) : "공적자금 회수를 극대화하고, 민영화를 조기에 한다는 것과 또 금융산업에 미치는 영향, 이 세가지를 비춰 민영화를 한다."

예보는 다음달 예비입찰을 거쳐 본입찰 대상자를 선정하고 내년 상반기 중에 우선협상대상자를 확정해 우리금융 민영화를 마무리할 계획입니다.

KBS 뉴스 김태욱입니다.

-

-

김태욱 기자 twkim@kbs.co.kr

김태욱 기자의 기사 모음

-

이 기사가 좋으셨다면

-

좋아요

0

-

응원해요

0

-

후속 원해요

0

이 기사에 대한 의견을 남겨주세요.