[테라·루나, 암호를 풀다]④ -99% 기록적 폭락, 사건의 전말은

입력 2022.06.06 (07:01)

수정 2022.06.06 (11:26)

읽어주기 기능은 크롬기반의

브라우저에서만 사용하실 수 있습니다.

요약

테라·루나 사태, 전세계 투자자들이 큰 손실을 입은 사건입니다. 금융·증권범죄 합동수사단이 첫 수사 대상으로도 삼았습니다. 그런데 루나가 무엇인지, 왜 수사 대상이 되는 것인지 알기 쉽지 않습니다. KBS는 이 암호 같은 '테라·루나'를 A부터 Z까지 찬찬히 풀어보기로 했습니다.

루나 1코인 : '82.58달러(약 10만 2천 원) → 0.08달러(약 99원)'

전자는 5월 6일 오전의 가격, 후자는 5월 12일 오후의 가격입니다('코인마켓캡' 사이트 기준). 일주일도 안돼 99% 넘게 하락했습니다.

추락을 시작한 테라와 루나에는 날개가 없었습니다. '안정적인(stable)' 코인이라는 이름이 무색했던 대폭락 사태의 전말을 추적해 보겠습니다.

■ 발단은 5월 7일…'디페깅(depegging)'의 서막

시작은 지난달 7일(미국시간 기준)이었습니다. 1테라는 항상 1달러의 가치를 유지하도록 설계, 즉 '페깅(pegging)'됐는데요. 그런데 이날, 이 페깅이 깨지는 '디페깅(depegging)'이 일어납니다.

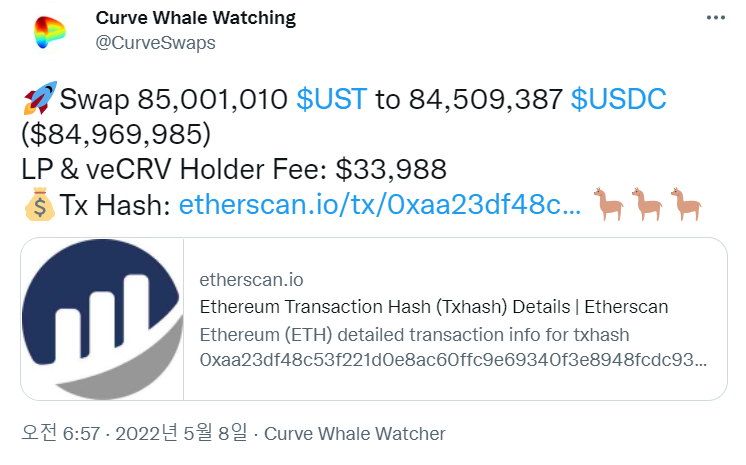

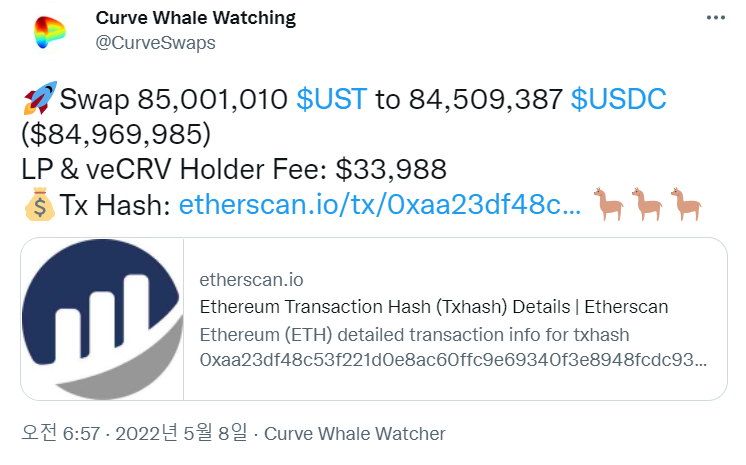

아래의 사진을 볼까요. 8500만 테라(UST)를 8450만 USDC라는 다른 코인으로 교환(SWAP) 했다는 공지가 있죠. 이 교환이 대폭락의 서막이었습니다.

출처 : 커브 트위터

출처 : 커브 트위터교환이 일어난 장소는 '커브 파이낸스(Curve finance)'. 테라를 비롯한 여러 스테이블 코인을 거래하는 일종의 거래소였습니다.

여기서 익명의 투자자가 8500만 테라를 팔아 8450만 달러 어치의 USDC 코인을 사들인 겁니다. USDC 코인 역시 테라처럼 1달러 가치를 유지하도록 설계된 이더리움 기반의 스테이블 코인입니다.

만약, 과일시장에서 누군가 사과 8500개를 내놓고, 배 8450개를 사들인다면 무슨 일이 일어날까요. 너무도 당연히, 사과 가격은 떨어지고, 배 가격은 오르겠죠?

익명의 투자자가 테라를 대량으로 매도하니 테라 가격이 떨어진 건 자명한 결과였습니다. 이날 1테라의 가격은 0.98달러대까지 떨어졌습니다.

그러자 테라 측의 구원투수로 '루나파운데이션 가드(LFG)'가 나섭니다. LFG는 테라와 루나의 가격 안정을 위해 권도형 테라폼랩스 대표 등이 설립한 재단이었습니다.

LFG가 개입하자 1테라 시세는 다시 1달러를 회복하지만, 시장에선 이미 의심의 싹이 텄습니다. '과연 테라와 루나의 안정성은 지속가능할 것인가'라는 의심. 이 의심은 곧 사실로 확인됩니다.

■ 이틀 만에 또…'죽음의 나선'

이틀 만인 5월 9일, 또다시 디페깅이 발생합니다. 특정 세력이 '바이낸스 거래소'와 '커브 파이낸스'에서 무려 20억 달러 상당의 테라를 대량 매도하기 시작합니다.

시장에 테라가 쏟아지면서 테라와 달러 사이 1:1이라는 비율이 깨지고, 1테라는 0.987달러까지 떨어집니다. 테라 가격이 더 떨어질 거라는 공포가 시장에 빠르게 퍼집니다.

테라를 가지고 있던 투자자들은 안절부절 해집니다. 그래서 테라가 만든 은행 격인 '앵커 프로토콜'에 넣어뒀던 테라를 인출하기 시작합니다.

사과 가격이 하락세를 타니, 더 떨어지기 전에 처분하자며 창고에 있던 사과를 너도나도 꺼낸다면? 시장에는 사과가 더 넘칩니다. 안 그래도 싸진 사과는 더 싸집니다. 가격 폭락의 시작입니다.

앵커 프로토콜에는 한때 테라가 140억 달러 어치 예치돼 있었는데, 사흘 만에 80억 달러 어치의 테라가 인출돼 나갑니다. 시장엔 테라가 더 넘쳐나고, 당연히 디페깅은 가속화합니다.

이때부터는 백약이 무효. 누구도 손쓸 수가 없었습니다. 그 결과는 아래의 그래프입니다.

![테라 코인(UST)의 가격 그래프 [출처 : 코인마켓캡 사이트]](/data/fckeditor/new/image/2022/06/04/320041654251679659.png) 테라 코인(UST)의 가격 그래프 [출처 : 코인마켓캡 사이트]

테라 코인(UST)의 가격 그래프 [출처 : 코인마켓캡 사이트]테라가 폭락하자 자매 코인격인 루나의 가치도 폭락했습니다. 테라가 약해지면 루나가 받쳐주고, 루나가 떨어지면 테라가 밀어올릴 것이라는 알고리즘에 대한 신뢰가 힘없이 무너진 겁니다.

테라가 루나를, 루나가 테라를, 다시 테라가 루나를…서로 끌어내리는 '죽음의 나선(death spiral)' 현상까지 일어납니다. 설상가상이었습니다.

■ 방아쇠를 당긴 '그놈'은 누굴까

그렇다면, '1테라 = 1달러' 등식을 누가 처음 깨뜨린 걸까. 여러 추측이 나오고 있습니다.

우선, 대형 헤지펀드들의 개입설입니다.

누군가 사과를 차곡차곡 사들입니다. 은행 대출까지 받아서 쌓아둡니다. 그랬다가 일부러 모든 물량을 한꺼번에 팔겠다고 내놓습니다. 필시 사과 가격은 대폭락할 겁니다.

그런 일을 세계 최대의 자산운용사 블랙록과, 시타델 증권이 했다는 소문입니다. 블랙록과 시타델이 암호화폐 거래소인 제미니로부터 10만 비트코인(한화 약 3조 8700억 원)을 공동으로 대출해 테라를 매입했다가 매도했다는 겁니다.

그렇게 한 이유는? 미리 '공매도'를 대량으로 걸어뒀다는 겁니다. 테라와 루나의 가치 하락에 대거 베팅을 하고, 가격을 일부러 떨어뜨려 큰 수익을 봤다는 게 소문의 뼈대입니다.

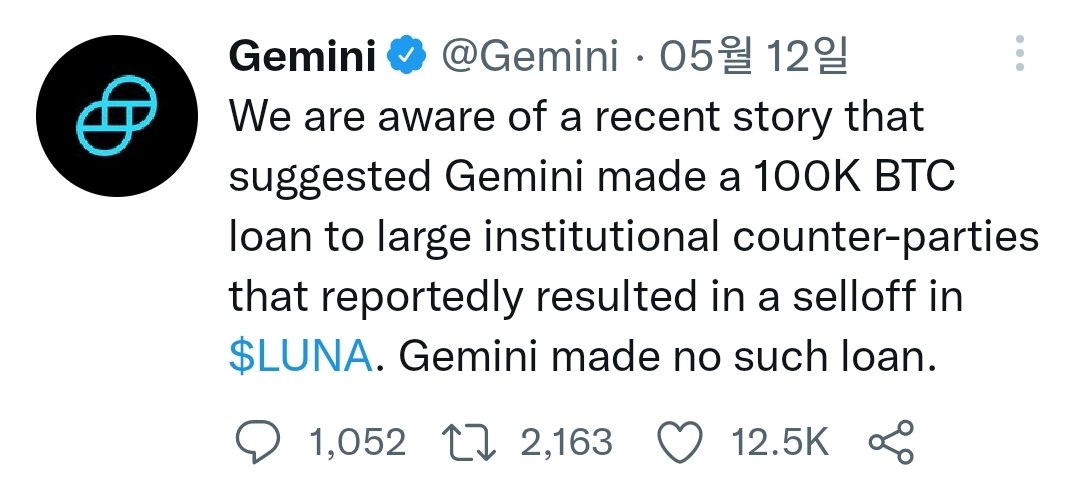

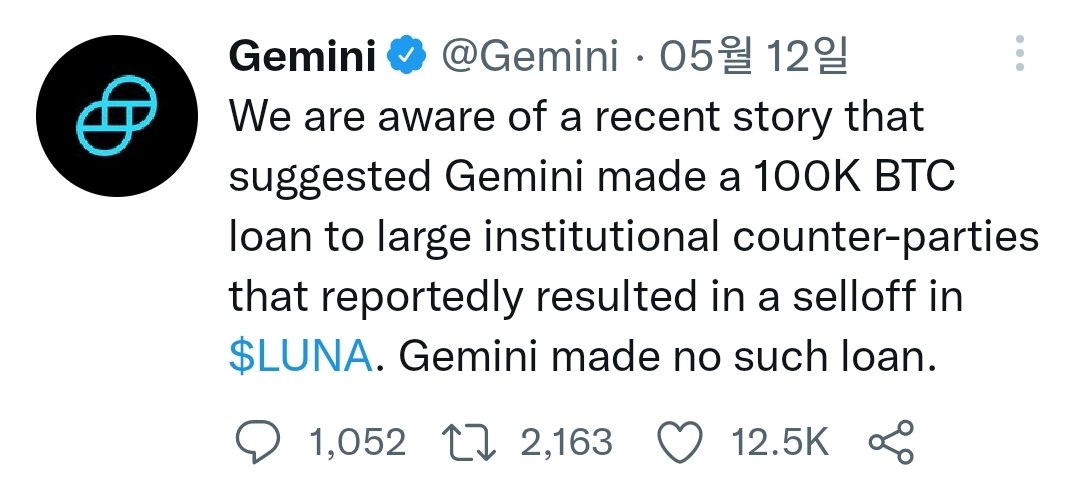

이에 대해 제미니 측은 10만 비트코인을 대출한 사실 자체가 없다고 공식적으로 부인(아래의 트위터)했고, 블랙록과 시타델 측도 "테라 거래를 한 적이 없다"는 입장을 내놨습니다.

다른 분석은 테라-루나 사이의 교환 메커니즘에 구조적 결함이 있었다는 주장입니다.

테라 가격이 떨어지면, 알고리즘에 따라 테라를 사들여 소각합니다. 테라의 유통 물량이 줄어야 가격이 회복되니까요.

테라를 대량으로 사들이려면 교환될 루나 역시 많이 필요합니다. 루나를 대량 발행하게 되고, 투자자들은 테라 대신 루나를 다수 보유하게 됩니다.

하지만 이미 투자자들은 테라와 루나 가격에 대한 신뢰를 잃은 상태. 루나도 곧바로 매도하려 합니다. 이러한 매도 심리로 루나 가격도 더 빠르게 떨어지고, 다시 테라 가격도 함께 떨어지는 '죽음의 나선' 현상이 생겼다는 겁니다.

이외 여러 추측이 있습니다. 음모론도 적지 않습니다. 현재로서 정확한 원인은 알 수 없습니다. 확실한 건 신기루와 같은 대폭락이 있었다는 사실뿐입니다.

발행사 테라폼랩스 권도형 대표는 이러한 전개를 전혀 예상하지 못했을까요. 권 대표가 폭락 위험을 인지하고 있었는지 여부는, 향후 수사에 있어서도 가장 중요한 지점 중 하나가 될 것으로 보입니다.

다음 편에서는 권 대표가 누구인지, 그리고 그는 폭락 위험을 어느 정도 알고 어떻게 대처했는지 알아봅니다.

| ■ 테라·루나 용어 해설 ☞ 디파이(defi) : 탈중앙화 금융. 정부나 기업 등 중앙기관의 통제 없이 블록체인 기술로 가동되는 금융 서비스. ☞ 앵커 프로토콜(anchor protocol) : 테라의 디파이 서비스. 테라를 예금하면 연리 20%를 주고, 다른 가상화폐를 담보삼아 테라를 대출해주기도 함. ☞ 페깅(pegging) : 통화나 상품의 가치를 안정적인 자산에 고정하는 것. 테라의 UST는 1달러에 고정되도록 설계됨. 1 UST가 1달러 가치에서 벗어난 상태는 '디페깅'이라고 함. ☞ 스테이킹(staking) : 자신이 가지고 있는 가상화폐를 특정 플랫폼에 넣고, 플랫폼 운영에 참여하는 행위. 테라의 경우, 자매 가상화폐인 루나로 앵커 프로토콜에 참여하는 걸 말함. |

[연관 기사]

[테라·루나, 암호를 풀다]① 테라에 1억 투자…대체 뭘 믿고?https://news.kbs.co.kr/news/view.do?ncd=5477392

[테라·루나, 암호를 풀다]② “1억이 1,000원으로”…테라·루나가 어쩌다?https://news.kbs.co.kr/news/view.do?ncd=5478305

[테라·루나, 암호를 풀다]③ 투자 유도해놓고…뚜껑 여니 ‘파산 직전’

https://news.kbs.co.kr/news/view.do?ncd=5478565

■ 제보하기

▷ 카카오톡 : 'KBS제보' 검색, 채널 추가

▷ 전화 : 02-781-1234, 4444

▷ 이메일 : kbs1234@kbs.co.kr

▷ 유튜브, 네이버, 카카오에서도 KBS뉴스를 구독해주세요!

- [테라·루나, 암호를 풀다]④ -99% 기록적 폭락, 사건의 전말은

-

- 입력 2022-06-06 07:01:01

- 수정2022-06-06 11:26:44

<strong>테라·루나 사태, 전세계 투자자들이 큰 손실을 입은 사건입니다. 금융·증권범죄 합동수사단이 첫 수사 대상으로도 삼았습니다. 그런데 루나가 무엇인지, 왜 수사 대상이 되는 것인지 알기 쉽지 않습니다. KBS는 이 암호 같은 '테라·루나'를 A부터 Z까지 찬찬히 풀어보기로 했습니다. </strong><br />

루나 1코인 : '82.58달러(약 10만 2천 원) → 0.08달러(약 99원)'

전자는 5월 6일 오전의 가격, 후자는 5월 12일 오후의 가격입니다('코인마켓캡' 사이트 기준). 일주일도 안돼 99% 넘게 하락했습니다.

추락을 시작한 테라와 루나에는 날개가 없었습니다. '안정적인(stable)' 코인이라는 이름이 무색했던 대폭락 사태의 전말을 추적해 보겠습니다.

■ 발단은 5월 7일…'디페깅(depegging)'의 서막

시작은 지난달 7일(미국시간 기준)이었습니다. 1테라는 항상 1달러의 가치를 유지하도록 설계, 즉 '페깅(pegging)'됐는데요. 그런데 이날, 이 페깅이 깨지는 '디페깅(depegging)'이 일어납니다.

아래의 사진을 볼까요. 8500만 테라(UST)를 8450만 USDC라는 다른 코인으로 교환(SWAP) 했다는 공지가 있죠. 이 교환이 대폭락의 서막이었습니다.

교환이 일어난 장소는 '커브 파이낸스(Curve finance)'. 테라를 비롯한 여러 스테이블 코인을 거래하는 일종의 거래소였습니다.

여기서 익명의 투자자가 8500만 테라를 팔아 8450만 달러 어치의 USDC 코인을 사들인 겁니다. USDC 코인 역시 테라처럼 1달러 가치를 유지하도록 설계된 이더리움 기반의 스테이블 코인입니다.

만약, 과일시장에서 누군가 사과 8500개를 내놓고, 배 8450개를 사들인다면 무슨 일이 일어날까요. 너무도 당연히, 사과 가격은 떨어지고, 배 가격은 오르겠죠?

익명의 투자자가 테라를 대량으로 매도하니 테라 가격이 떨어진 건 자명한 결과였습니다. 이날 1테라의 가격은 0.98달러대까지 떨어졌습니다.

그러자 테라 측의 구원투수로 '루나파운데이션 가드(LFG)'가 나섭니다. LFG는 테라와 루나의 가격 안정을 위해 권도형 테라폼랩스 대표 등이 설립한 재단이었습니다.

LFG가 개입하자 1테라 시세는 다시 1달러를 회복하지만, 시장에선 이미 의심의 싹이 텄습니다. '과연 테라와 루나의 안정성은 지속가능할 것인가'라는 의심. 이 의심은 곧 사실로 확인됩니다.

■ 이틀 만에 또…'죽음의 나선'

이틀 만인 5월 9일, 또다시 디페깅이 발생합니다. 특정 세력이 '바이낸스 거래소'와 '커브 파이낸스'에서 무려 20억 달러 상당의 테라를 대량 매도하기 시작합니다.

시장에 테라가 쏟아지면서 테라와 달러 사이 1:1이라는 비율이 깨지고, 1테라는 0.987달러까지 떨어집니다. 테라 가격이 더 떨어질 거라는 공포가 시장에 빠르게 퍼집니다.

테라를 가지고 있던 투자자들은 안절부절 해집니다. 그래서 테라가 만든 은행 격인 '앵커 프로토콜'에 넣어뒀던 테라를 인출하기 시작합니다.

사과 가격이 하락세를 타니, 더 떨어지기 전에 처분하자며 창고에 있던 사과를 너도나도 꺼낸다면? 시장에는 사과가 더 넘칩니다. 안 그래도 싸진 사과는 더 싸집니다. 가격 폭락의 시작입니다.

앵커 프로토콜에는 한때 테라가 140억 달러 어치 예치돼 있었는데, 사흘 만에 80억 달러 어치의 테라가 인출돼 나갑니다. 시장엔 테라가 더 넘쳐나고, 당연히 디페깅은 가속화합니다.

이때부터는 백약이 무효. 누구도 손쓸 수가 없었습니다. 그 결과는 아래의 그래프입니다.

![테라 코인(UST)의 가격 그래프 [출처 : 코인마켓캡 사이트]](/data/fckeditor/new/image/2022/06/04/320041654251679659.png)

테라가 폭락하자 자매 코인격인 루나의 가치도 폭락했습니다. 테라가 약해지면 루나가 받쳐주고, 루나가 떨어지면 테라가 밀어올릴 것이라는 알고리즘에 대한 신뢰가 힘없이 무너진 겁니다.

테라가 루나를, 루나가 테라를, 다시 테라가 루나를…서로 끌어내리는 '죽음의 나선(death spiral)' 현상까지 일어납니다. 설상가상이었습니다.

■ 방아쇠를 당긴 '그놈'은 누굴까

그렇다면, '1테라 = 1달러' 등식을 누가 처음 깨뜨린 걸까. 여러 추측이 나오고 있습니다.

우선, 대형 헤지펀드들의 개입설입니다.

누군가 사과를 차곡차곡 사들입니다. 은행 대출까지 받아서 쌓아둡니다. 그랬다가 일부러 모든 물량을 한꺼번에 팔겠다고 내놓습니다. 필시 사과 가격은 대폭락할 겁니다.

그런 일을 세계 최대의 자산운용사 블랙록과, 시타델 증권이 했다는 소문입니다. 블랙록과 시타델이 암호화폐 거래소인 제미니로부터 10만 비트코인(한화 약 3조 8700억 원)을 공동으로 대출해 테라를 매입했다가 매도했다는 겁니다.

그렇게 한 이유는? 미리 '공매도'를 대량으로 걸어뒀다는 겁니다. 테라와 루나의 가치 하락에 대거 베팅을 하고, 가격을 일부러 떨어뜨려 큰 수익을 봤다는 게 소문의 뼈대입니다.

이에 대해 제미니 측은 10만 비트코인을 대출한 사실 자체가 없다고 공식적으로 부인(아래의 트위터)했고, 블랙록과 시타델 측도 "테라 거래를 한 적이 없다"는 입장을 내놨습니다.

다른 분석은 테라-루나 사이의 교환 메커니즘에 구조적 결함이 있었다는 주장입니다.

테라 가격이 떨어지면, 알고리즘에 따라 테라를 사들여 소각합니다. 테라의 유통 물량이 줄어야 가격이 회복되니까요.

테라를 대량으로 사들이려면 교환될 루나 역시 많이 필요합니다. 루나를 대량 발행하게 되고, 투자자들은 테라 대신 루나를 다수 보유하게 됩니다.

하지만 이미 투자자들은 테라와 루나 가격에 대한 신뢰를 잃은 상태. 루나도 곧바로 매도하려 합니다. 이러한 매도 심리로 루나 가격도 더 빠르게 떨어지고, 다시 테라 가격도 함께 떨어지는 '죽음의 나선' 현상이 생겼다는 겁니다.

이외 여러 추측이 있습니다. 음모론도 적지 않습니다. 현재로서 정확한 원인은 알 수 없습니다. 확실한 건 신기루와 같은 대폭락이 있었다는 사실뿐입니다.

발행사 테라폼랩스 권도형 대표는 이러한 전개를 전혀 예상하지 못했을까요. 권 대표가 폭락 위험을 인지하고 있었는지 여부는, 향후 수사에 있어서도 가장 중요한 지점 중 하나가 될 것으로 보입니다.

다음 편에서는 권 대표가 누구인지, 그리고 그는 폭락 위험을 어느 정도 알고 어떻게 대처했는지 알아봅니다.

| ■ 테라·루나 용어 해설 ☞ 디파이(defi) : 탈중앙화 금융. 정부나 기업 등 중앙기관의 통제 없이 블록체인 기술로 가동되는 금융 서비스. ☞ 앵커 프로토콜(anchor protocol) : 테라의 디파이 서비스. 테라를 예금하면 연리 20%를 주고, 다른 가상화폐를 담보삼아 테라를 대출해주기도 함. ☞ 페깅(pegging) : 통화나 상품의 가치를 안정적인 자산에 고정하는 것. 테라의 UST는 1달러에 고정되도록 설계됨. 1 UST가 1달러 가치에서 벗어난 상태는 '디페깅'이라고 함. ☞ 스테이킹(staking) : 자신이 가지고 있는 가상화폐를 특정 플랫폼에 넣고, 플랫폼 운영에 참여하는 행위. 테라의 경우, 자매 가상화폐인 루나로 앵커 프로토콜에 참여하는 걸 말함. |

[연관 기사]

[테라·루나, 암호를 풀다]① 테라에 1억 투자…대체 뭘 믿고?https://news.kbs.co.kr/news/view.do?ncd=5477392

[테라·루나, 암호를 풀다]② “1억이 1,000원으로”…테라·루나가 어쩌다?https://news.kbs.co.kr/news/view.do?ncd=5478305

[테라·루나, 암호를 풀다]③ 투자 유도해놓고…뚜껑 여니 ‘파산 직전’

https://news.kbs.co.kr/news/view.do?ncd=5478565

이 기사가 좋으셨다면

-

좋아요

0

-

응원해요

0

-

후속 원해요

0

이 기사에 대한 의견을 남겨주세요.