[전전궁금] 연말정산, 토해내기 싫다면? 이것 챙겨라

입력 2018.11.17 (08:13)

수정 2019.05.31 (16:01)

읽어주기 기능은 크롬기반의

브라우저에서만 사용하실 수 있습니다.

※'전전(錢錢)궁금'은 퍽퍽한 살림살이에 전전긍긍하는 당신의 지갑을 지켜드리는 연재물입니다.

유리지갑 직장인의 소득세액을 결정할 연말정산 시즌이 다가오고 있다. 근로소득 연말정산 준비를 얼마나 잘하느냐에 따라 13월의 월급을 받을 수도, 13월에 추가로 세금을 내야 할 수도 있다.

얼마 남지 않은 올해 연말정산을 위해 준비해야 할 사항이 뭔지 알아보고, 올해 새롭게 바뀐 것들을 알아본다.

국세청 홈택스 사이트 캡처

국세청 홈택스 사이트 캡처

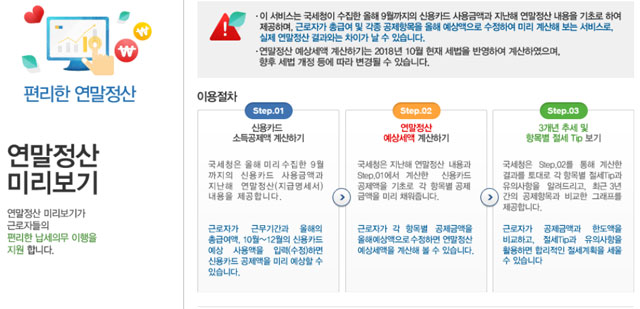

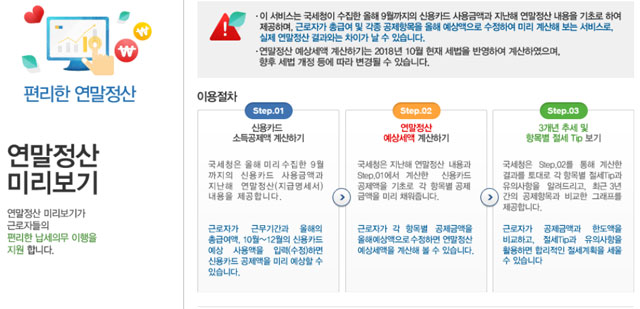

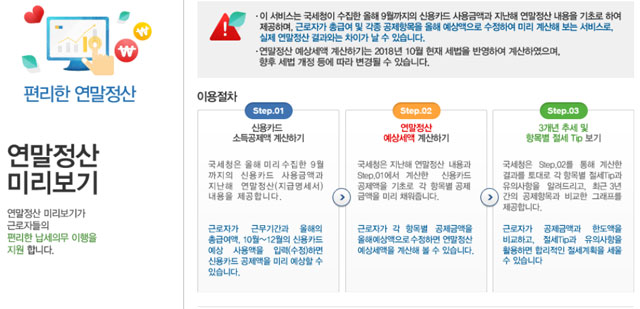

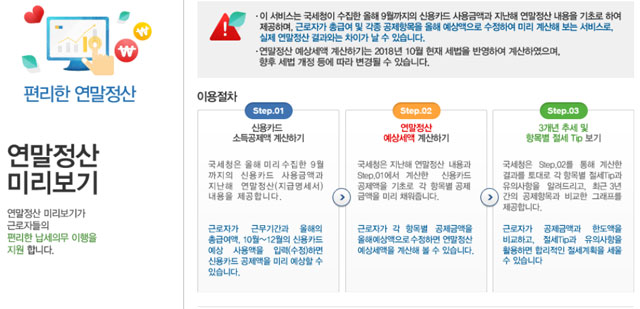

국세청은 지난 6일부터 국세청 홈택스 사이트를 통해 '연말정산 미리보기' 서비스를 제공하고 있다. 올해 소득공제 예상 금액, 지출항목별 절세팁 등을 알려준다.

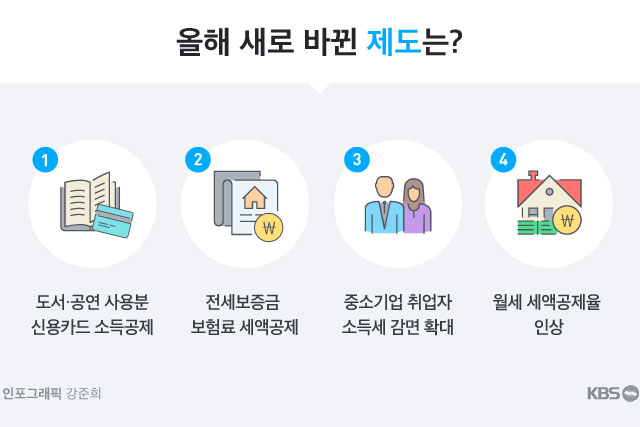

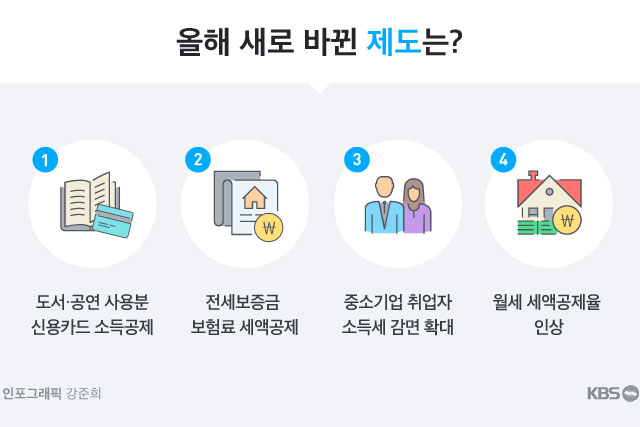

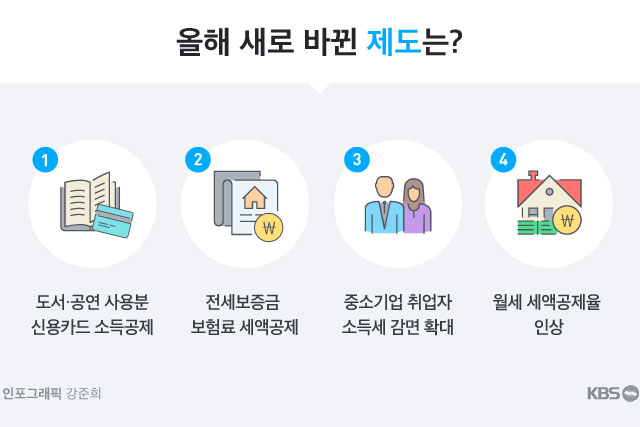

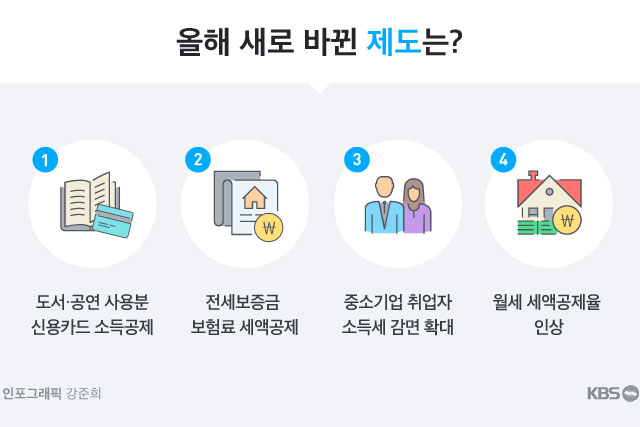

올해 새로 바뀐 제도는?

#도서·공연 사용분 신용카드 소득공제

올해부터 책을 사거나 공연 보는 데 쓴 비용도 소득공제 받을 수 있다. 총급여가 7,000만 원 이하인 근로자라면 올해 7월1일부터 도서 구입과 공연 관람을 위해 신용카드로 쓴 돈을 소득공제 받을 수 있게 된 것이다.

특히 신용카드 소득공제 한도(300만 원)를 다 채운 근로자의 경우 도서구입·공연관람 비용에 대해 별도로 최대 100만 원까지 소득공제(공제율 30%) 받을 수 있다.

#전세보증금 보험료 세액공제 받는다

올해부터는 전세보증금 보험료(주택임차 보증금 반환 보증보험료)도 보험료 세액공제를 적용받을 수 있다. 단 전세보증금이 3억 원 이하인 경우만 세액공제 가능하다.

#중소기업 취업자 소득세 감면 확대

중소기업에 취업한 청년의 경우 소득세를 감면해주는 기존 혜택이 대폭 확대됐다. 대상기간이 3년에서 5년으로 길어지고, 감면율은 70%에서 90%로 상향됐다.

소득세를 감면받을 수 있는 청년 연령 요건도 15~29세에서 15~34세로 확대됐다.

#월세 세액공제율 인상

총급여 5,500만 원 이하 근로자의 월세 세액공제율도 10%에서 12%로 인상됐다. 공제대상 주택은 국민주택규모(85㎡) 이하 주택, 주거용 오피스텔, 고시원 등이다.

다만 총급여가 5,500만 원 이하인 근로자라고 종합소득금액이 4,000만 원을 넘으면 제외된다. 또 월세액 세액공제는 임대차계약증서의 주소지와 주민등록 등본상 주소가 같아야만 공제 가능하다.

#건강보험산정 특례자 세액공제 받는다

올해부터는 중증질환, 희귀난치성질환 등으로 건강보험 산정특례 대상자로 등록된 자의 의료비도 한도 적용 없이 의료비 세액공제를 적용받을 수 있다.

지금이라도 챙기면 좋은 것들

#신용카드 소득공제 금액 확인하기

신용카드 소득공제를 위해서는 우선 신용카드 등(직불카드, 현금영수증)의 사용액이 본인 총급여의 25%를 넘었는지 확인해야 한다. 만약 25%가 안 된다면 관련 소득공제를 아예 받을 수 없다.

여기서 총급여(과세대상소득)는 연간근로소득(연봉)에서 비과세 소득을 뺀 금액이다. 통상 식대, 자가운전보조금 등이 포함된다.

예를 들어 총급여가 6,000만 원인 근로자라면 올해 신용카드(직불카드, 현금영수증 포함)로 1,500만 원 이상을 써야 신용카드 관련 소득공제를 받을 수 있다.

신용카드 등의 사용액이 총 급여의 25%를 넘으면 초과분에 대해서는 신용카드, 직불카드, 현금영수증의 공제율이 다르다. 신용카드는 15%인데 반해 직불카드, 현금영수증 등은 공제율이 30%다.

이 때문에 만약 지금까지 쓴 돈이 총급여의 25%를 넘겼다면 지금부터는 직불카드와 현금영수증 위주로 사용하는 것이 더 유리하다.

다만 총 공제 한도가 300만 원(총급여 7,000만 원 이상은 250만 원, 1억 2,000만 원 초과는 200만 원으로 차등적용)이기 때문에 쓴 돈이 많아 이미 공제한도를 넘겼다면 결제수단에 따른 차이는 없다.

총 공제 한도를 넘은 경우, 대중교통 이용분과 전통시장 사용분에 대해 각각 100만 원 한도로 사용액의 40%를 소득공제 받을 수 있다.

#미취학 아동 학원비 등 각종 영수증

소득공제나 세액공제를 위해서는 영수증을 따로 챙겨서 제출해야 하는 것들이 있다. 시력교정을 위한 안경, 콘택트렌즈나 보청기 및 휠체어 등 장애인 보장구 구입비용 등이 대표적이다.

의료비 소득공제는 의료비 지출액이 총급여액의 3%를 초과하는 경우 초과분의 15%를 세액공제 받을 수 있다. 시력교정을 위한 안경, 콘택트렌즈 등의 구입비(1명 당 연 50만 원 이내)와 보청기 구입비 등이 여기 포함되는데, 따로 영수증을 제출해야 한다.

교복·체육복 구입비(한도 50만 원)와 취학 전 아동을 위해 학원 또는 체육시설에 지급한 교육비도 교육비 세액공제가 가능한데, 통상 따로 영수증을 수집해 회사에 제출해야 공제할 수 있다.

연말정산 ABC도 모르는 연말정산 초보자라면...

연말정산이란 근로소득세를 내는 근로자가 1년간 낼 소득세액을 결정하는 과정이다.

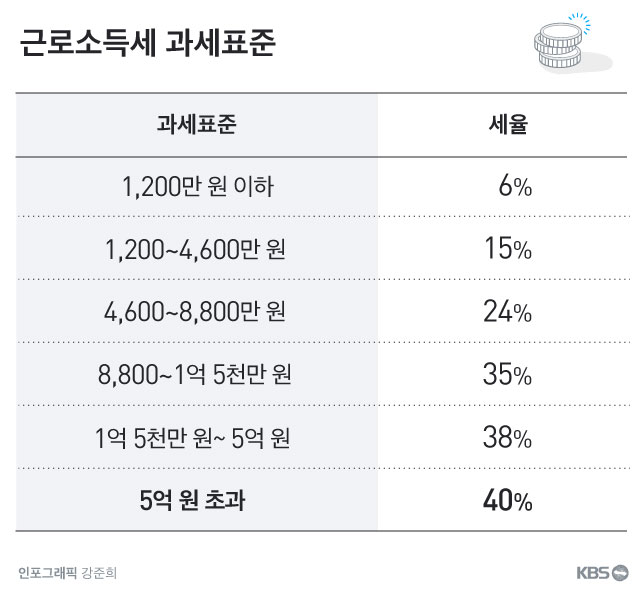

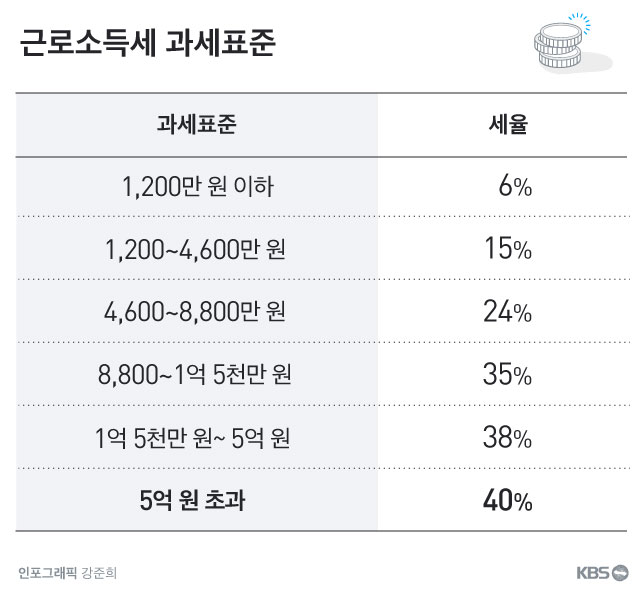

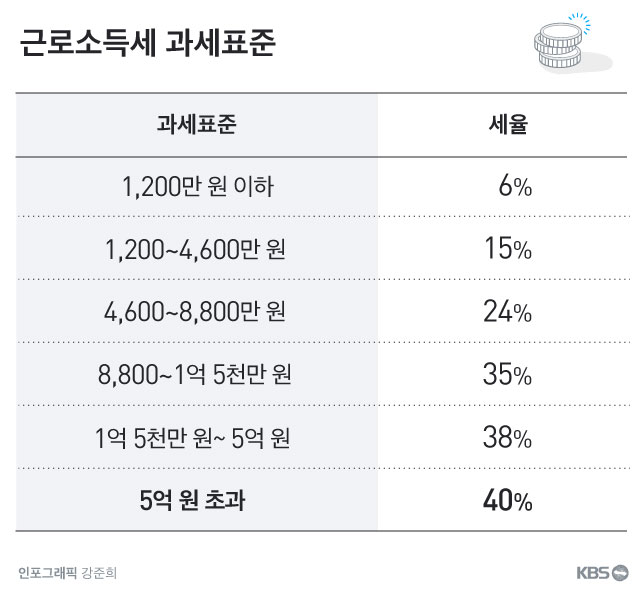

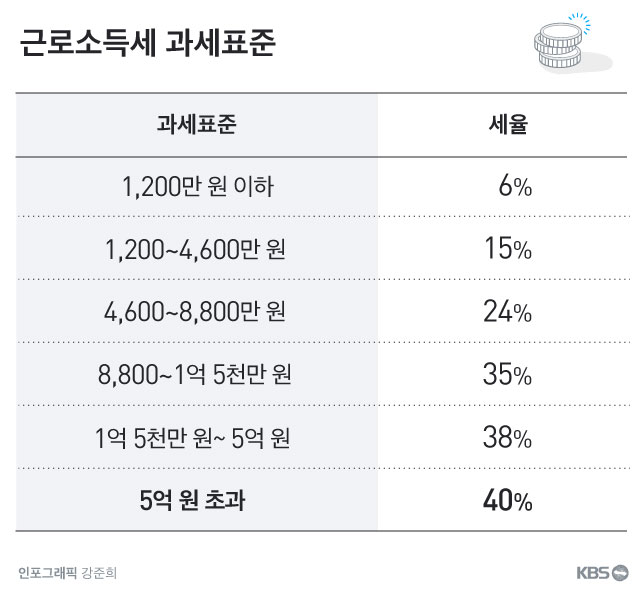

근로자는 본인의 근로소득에 대해 소득세를 낸다. 소득별로 과세표준 구간이 있어 소득이 높을수록 세율이 높다.

연 소득이 1,200만 원 이하면 세율이 6%고, 5억 원을 넘게 벌면 40%를 세금으로 내야 한다.

이렇게 본인이 번 돈을 기준으로 그해 낼 세액이 결정되는데 이때 부모님이나 자녀 등 부양가족 수, 신용카드 사용액, 세제혜택 금융상품·의료비·교육비 지출액 등에 따라 내야 할 세금을 줄여준다.

세금을 줄여주는 방법(세제혜택)으로 크게 소득공제와 세액공제가 있다.

소득공제는 과세표준을 적용하기 전 소득액을 줄여준다. 총급여에서 소득공제 금액만큼을 빼고 과세표준을 적용한다는 얘기다. 반면 세액공제는 과세표준을 적용해 나온 산출세액에서 세액공제 금액만큼을 빼주는 것을 말한다.

그러니까 본인의 총소득(총급여)에서 각종 소득공제를 적용해 나온 소득액에 과세표준 구간에 맞춰 세율을 적용하면 산출세액이 나온다. 이 산출세액에서 세액공제 금액을 제외하면 해당 근로자가 그해 내야 할 세금이 결정된다.

그런데 보통 근로자는 정부가 월급에서 일정액을 소득세 명목으로 원천징수한다. 이 때문에 그동안 이미 원천징수로 매달 떼어간 일정 금액이 있다. 이 금액은 회사에 따라 다르다.

이미 회사가 임시로 떼어간 1년 치 소득세액과 연말정산을 통해 계산된 본인이 실제로 내야 할 세액을 비교해 실제 내야 할 돈이 더 적다면 돈을 돌려받고, 내야 할 돈이 더 많다면 돈을 더 내게 되는 것이다.

예를 들어 연봉 6,000만 원을 받는 A씨가 1년간 소득세로 원천징수당한 세액이 420만 원이고, 각종 소득공제와 세액공제 혜택을 계산해 나온 실제 내야 할 세금이 200만 원이라면 A씨는 13월의 월급으로 220만 원을 받을 수 있게 된다.

이 과정을 우리는 연말정산이라고 부른다.

유리지갑 직장인의 소득세액을 결정할 연말정산 시즌이 다가오고 있다. 근로소득 연말정산 준비를 얼마나 잘하느냐에 따라 13월의 월급을 받을 수도, 13월에 추가로 세금을 내야 할 수도 있다.

얼마 남지 않은 올해 연말정산을 위해 준비해야 할 사항이 뭔지 알아보고, 올해 새롭게 바뀐 것들을 알아본다.

국세청 홈택스 사이트 캡처

국세청 홈택스 사이트 캡처국세청은 지난 6일부터 국세청 홈택스 사이트를 통해 '연말정산 미리보기' 서비스를 제공하고 있다. 올해 소득공제 예상 금액, 지출항목별 절세팁 등을 알려준다.

올해 새로 바뀐 제도는?

#도서·공연 사용분 신용카드 소득공제

올해부터 책을 사거나 공연 보는 데 쓴 비용도 소득공제 받을 수 있다. 총급여가 7,000만 원 이하인 근로자라면 올해 7월1일부터 도서 구입과 공연 관람을 위해 신용카드로 쓴 돈을 소득공제 받을 수 있게 된 것이다.

특히 신용카드 소득공제 한도(300만 원)를 다 채운 근로자의 경우 도서구입·공연관람 비용에 대해 별도로 최대 100만 원까지 소득공제(공제율 30%) 받을 수 있다.

#전세보증금 보험료 세액공제 받는다

올해부터는 전세보증금 보험료(주택임차 보증금 반환 보증보험료)도 보험료 세액공제를 적용받을 수 있다. 단 전세보증금이 3억 원 이하인 경우만 세액공제 가능하다.

#중소기업 취업자 소득세 감면 확대

중소기업에 취업한 청년의 경우 소득세를 감면해주는 기존 혜택이 대폭 확대됐다. 대상기간이 3년에서 5년으로 길어지고, 감면율은 70%에서 90%로 상향됐다.

소득세를 감면받을 수 있는 청년 연령 요건도 15~29세에서 15~34세로 확대됐다.

#월세 세액공제율 인상

총급여 5,500만 원 이하 근로자의 월세 세액공제율도 10%에서 12%로 인상됐다. 공제대상 주택은 국민주택규모(85㎡) 이하 주택, 주거용 오피스텔, 고시원 등이다.

다만 총급여가 5,500만 원 이하인 근로자라고 종합소득금액이 4,000만 원을 넘으면 제외된다. 또 월세액 세액공제는 임대차계약증서의 주소지와 주민등록 등본상 주소가 같아야만 공제 가능하다.

#건강보험산정 특례자 세액공제 받는다

올해부터는 중증질환, 희귀난치성질환 등으로 건강보험 산정특례 대상자로 등록된 자의 의료비도 한도 적용 없이 의료비 세액공제를 적용받을 수 있다.

지금이라도 챙기면 좋은 것들

#신용카드 소득공제 금액 확인하기

신용카드 소득공제를 위해서는 우선 신용카드 등(직불카드, 현금영수증)의 사용액이 본인 총급여의 25%를 넘었는지 확인해야 한다. 만약 25%가 안 된다면 관련 소득공제를 아예 받을 수 없다.

여기서 총급여(과세대상소득)는 연간근로소득(연봉)에서 비과세 소득을 뺀 금액이다. 통상 식대, 자가운전보조금 등이 포함된다.

예를 들어 총급여가 6,000만 원인 근로자라면 올해 신용카드(직불카드, 현금영수증 포함)로 1,500만 원 이상을 써야 신용카드 관련 소득공제를 받을 수 있다.

신용카드 등의 사용액이 총 급여의 25%를 넘으면 초과분에 대해서는 신용카드, 직불카드, 현금영수증의 공제율이 다르다. 신용카드는 15%인데 반해 직불카드, 현금영수증 등은 공제율이 30%다.

이 때문에 만약 지금까지 쓴 돈이 총급여의 25%를 넘겼다면 지금부터는 직불카드와 현금영수증 위주로 사용하는 것이 더 유리하다.

다만 총 공제 한도가 300만 원(총급여 7,000만 원 이상은 250만 원, 1억 2,000만 원 초과는 200만 원으로 차등적용)이기 때문에 쓴 돈이 많아 이미 공제한도를 넘겼다면 결제수단에 따른 차이는 없다.

총 공제 한도를 넘은 경우, 대중교통 이용분과 전통시장 사용분에 대해 각각 100만 원 한도로 사용액의 40%를 소득공제 받을 수 있다.

#미취학 아동 학원비 등 각종 영수증

소득공제나 세액공제를 위해서는 영수증을 따로 챙겨서 제출해야 하는 것들이 있다. 시력교정을 위한 안경, 콘택트렌즈나 보청기 및 휠체어 등 장애인 보장구 구입비용 등이 대표적이다.

의료비 소득공제는 의료비 지출액이 총급여액의 3%를 초과하는 경우 초과분의 15%를 세액공제 받을 수 있다. 시력교정을 위한 안경, 콘택트렌즈 등의 구입비(1명 당 연 50만 원 이내)와 보청기 구입비 등이 여기 포함되는데, 따로 영수증을 제출해야 한다.

교복·체육복 구입비(한도 50만 원)와 취학 전 아동을 위해 학원 또는 체육시설에 지급한 교육비도 교육비 세액공제가 가능한데, 통상 따로 영수증을 수집해 회사에 제출해야 공제할 수 있다.

연말정산 ABC도 모르는 연말정산 초보자라면...

연말정산이란 근로소득세를 내는 근로자가 1년간 낼 소득세액을 결정하는 과정이다.

근로자는 본인의 근로소득에 대해 소득세를 낸다. 소득별로 과세표준 구간이 있어 소득이 높을수록 세율이 높다.

연 소득이 1,200만 원 이하면 세율이 6%고, 5억 원을 넘게 벌면 40%를 세금으로 내야 한다.

이렇게 본인이 번 돈을 기준으로 그해 낼 세액이 결정되는데 이때 부모님이나 자녀 등 부양가족 수, 신용카드 사용액, 세제혜택 금융상품·의료비·교육비 지출액 등에 따라 내야 할 세금을 줄여준다.

세금을 줄여주는 방법(세제혜택)으로 크게 소득공제와 세액공제가 있다.

소득공제는 과세표준을 적용하기 전 소득액을 줄여준다. 총급여에서 소득공제 금액만큼을 빼고 과세표준을 적용한다는 얘기다. 반면 세액공제는 과세표준을 적용해 나온 산출세액에서 세액공제 금액만큼을 빼주는 것을 말한다.

그러니까 본인의 총소득(총급여)에서 각종 소득공제를 적용해 나온 소득액에 과세표준 구간에 맞춰 세율을 적용하면 산출세액이 나온다. 이 산출세액에서 세액공제 금액을 제외하면 해당 근로자가 그해 내야 할 세금이 결정된다.

그런데 보통 근로자는 정부가 월급에서 일정액을 소득세 명목으로 원천징수한다. 이 때문에 그동안 이미 원천징수로 매달 떼어간 일정 금액이 있다. 이 금액은 회사에 따라 다르다.

이미 회사가 임시로 떼어간 1년 치 소득세액과 연말정산을 통해 계산된 본인이 실제로 내야 할 세액을 비교해 실제 내야 할 돈이 더 적다면 돈을 돌려받고, 내야 할 돈이 더 많다면 돈을 더 내게 되는 것이다.

예를 들어 연봉 6,000만 원을 받는 A씨가 1년간 소득세로 원천징수당한 세액이 420만 원이고, 각종 소득공제와 세액공제 혜택을 계산해 나온 실제 내야 할 세금이 200만 원이라면 A씨는 13월의 월급으로 220만 원을 받을 수 있게 된다.

이 과정을 우리는 연말정산이라고 부른다.

■ 제보하기

▷ 카카오톡 : 'KBS제보' 검색, 채널 추가

▷ 전화 : 02-781-1234, 4444

▷ 이메일 : kbs1234@kbs.co.kr

▷ 유튜브, 네이버, 카카오에서도 KBS뉴스를 구독해주세요!

- [전전궁금] 연말정산, 토해내기 싫다면? 이것 챙겨라

-

- 입력 2018-11-17 08:13:47

- 수정2019-05-31 16:01:09

※'전전(錢錢)궁금'은 퍽퍽한 살림살이에 전전긍긍하는 당신의 지갑을 지켜드리는 연재물입니다.

유리지갑 직장인의 소득세액을 결정할 연말정산 시즌이 다가오고 있다. 근로소득 연말정산 준비를 얼마나 잘하느냐에 따라 13월의 월급을 받을 수도, 13월에 추가로 세금을 내야 할 수도 있다.

얼마 남지 않은 올해 연말정산을 위해 준비해야 할 사항이 뭔지 알아보고, 올해 새롭게 바뀐 것들을 알아본다.

국세청은 지난 6일부터 국세청 홈택스 사이트를 통해 '연말정산 미리보기' 서비스를 제공하고 있다. 올해 소득공제 예상 금액, 지출항목별 절세팁 등을 알려준다.

올해 새로 바뀐 제도는?

국세청은 지난 6일부터 국세청 홈택스 사이트를 통해 '연말정산 미리보기' 서비스를 제공하고 있다. 올해 소득공제 예상 금액, 지출항목별 절세팁 등을 알려준다.

올해 새로 바뀐 제도는?

#도서·공연 사용분 신용카드 소득공제

올해부터 책을 사거나 공연 보는 데 쓴 비용도 소득공제 받을 수 있다. 총급여가 7,000만 원 이하인 근로자라면 올해 7월1일부터 도서 구입과 공연 관람을 위해 신용카드로 쓴 돈을 소득공제 받을 수 있게 된 것이다.

특히 신용카드 소득공제 한도(300만 원)를 다 채운 근로자의 경우 도서구입·공연관람 비용에 대해 별도로 최대 100만 원까지 소득공제(공제율 30%) 받을 수 있다.

#전세보증금 보험료 세액공제 받는다

올해부터는 전세보증금 보험료(주택임차 보증금 반환 보증보험료)도 보험료 세액공제를 적용받을 수 있다. 단 전세보증금이 3억 원 이하인 경우만 세액공제 가능하다.

#중소기업 취업자 소득세 감면 확대

중소기업에 취업한 청년의 경우 소득세를 감면해주는 기존 혜택이 대폭 확대됐다. 대상기간이 3년에서 5년으로 길어지고, 감면율은 70%에서 90%로 상향됐다.

소득세를 감면받을 수 있는 청년 연령 요건도 15~29세에서 15~34세로 확대됐다.

#월세 세액공제율 인상

총급여 5,500만 원 이하 근로자의 월세 세액공제율도 10%에서 12%로 인상됐다. 공제대상 주택은 국민주택규모(85㎡) 이하 주택, 주거용 오피스텔, 고시원 등이다.

다만 총급여가 5,500만 원 이하인 근로자라고 종합소득금액이 4,000만 원을 넘으면 제외된다. 또 월세액 세액공제는 임대차계약증서의 주소지와 주민등록 등본상 주소가 같아야만 공제 가능하다.

#건강보험산정 특례자 세액공제 받는다

올해부터는 중증질환, 희귀난치성질환 등으로 건강보험 산정특례 대상자로 등록된 자의 의료비도 한도 적용 없이 의료비 세액공제를 적용받을 수 있다.

지금이라도 챙기면 좋은 것들

#신용카드 소득공제 금액 확인하기

신용카드 소득공제를 위해서는 우선 신용카드 등(직불카드, 현금영수증)의 사용액이 본인 총급여의 25%를 넘었는지 확인해야 한다. 만약 25%가 안 된다면 관련 소득공제를 아예 받을 수 없다.

여기서 총급여(과세대상소득)는 연간근로소득(연봉)에서 비과세 소득을 뺀 금액이다. 통상 식대, 자가운전보조금 등이 포함된다.

예를 들어 총급여가 6,000만 원인 근로자라면 올해 신용카드(직불카드, 현금영수증 포함)로 1,500만 원 이상을 써야 신용카드 관련 소득공제를 받을 수 있다.

신용카드 등의 사용액이 총 급여의 25%를 넘으면 초과분에 대해서는 신용카드, 직불카드, 현금영수증의 공제율이 다르다. 신용카드는 15%인데 반해 직불카드, 현금영수증 등은 공제율이 30%다.

이 때문에 만약 지금까지 쓴 돈이 총급여의 25%를 넘겼다면 지금부터는 직불카드와 현금영수증 위주로 사용하는 것이 더 유리하다.

다만 총 공제 한도가 300만 원(총급여 7,000만 원 이상은 250만 원, 1억 2,000만 원 초과는 200만 원으로 차등적용)이기 때문에 쓴 돈이 많아 이미 공제한도를 넘겼다면 결제수단에 따른 차이는 없다.

총 공제 한도를 넘은 경우, 대중교통 이용분과 전통시장 사용분에 대해 각각 100만 원 한도로 사용액의 40%를 소득공제 받을 수 있다.

#미취학 아동 학원비 등 각종 영수증

소득공제나 세액공제를 위해서는 영수증을 따로 챙겨서 제출해야 하는 것들이 있다. 시력교정을 위한 안경, 콘택트렌즈나 보청기 및 휠체어 등 장애인 보장구 구입비용 등이 대표적이다.

의료비 소득공제는 의료비 지출액이 총급여액의 3%를 초과하는 경우 초과분의 15%를 세액공제 받을 수 있다. 시력교정을 위한 안경, 콘택트렌즈 등의 구입비(1명 당 연 50만 원 이내)와 보청기 구입비 등이 여기 포함되는데, 따로 영수증을 제출해야 한다.

교복·체육복 구입비(한도 50만 원)와 취학 전 아동을 위해 학원 또는 체육시설에 지급한 교육비도 교육비 세액공제가 가능한데, 통상 따로 영수증을 수집해 회사에 제출해야 공제할 수 있다.

연말정산 ABC도 모르는 연말정산 초보자라면...

연말정산이란 근로소득세를 내는 근로자가 1년간 낼 소득세액을 결정하는 과정이다.

근로자는 본인의 근로소득에 대해 소득세를 낸다. 소득별로 과세표준 구간이 있어 소득이 높을수록 세율이 높다.

#도서·공연 사용분 신용카드 소득공제

올해부터 책을 사거나 공연 보는 데 쓴 비용도 소득공제 받을 수 있다. 총급여가 7,000만 원 이하인 근로자라면 올해 7월1일부터 도서 구입과 공연 관람을 위해 신용카드로 쓴 돈을 소득공제 받을 수 있게 된 것이다.

특히 신용카드 소득공제 한도(300만 원)를 다 채운 근로자의 경우 도서구입·공연관람 비용에 대해 별도로 최대 100만 원까지 소득공제(공제율 30%) 받을 수 있다.

#전세보증금 보험료 세액공제 받는다

올해부터는 전세보증금 보험료(주택임차 보증금 반환 보증보험료)도 보험료 세액공제를 적용받을 수 있다. 단 전세보증금이 3억 원 이하인 경우만 세액공제 가능하다.

#중소기업 취업자 소득세 감면 확대

중소기업에 취업한 청년의 경우 소득세를 감면해주는 기존 혜택이 대폭 확대됐다. 대상기간이 3년에서 5년으로 길어지고, 감면율은 70%에서 90%로 상향됐다.

소득세를 감면받을 수 있는 청년 연령 요건도 15~29세에서 15~34세로 확대됐다.

#월세 세액공제율 인상

총급여 5,500만 원 이하 근로자의 월세 세액공제율도 10%에서 12%로 인상됐다. 공제대상 주택은 국민주택규모(85㎡) 이하 주택, 주거용 오피스텔, 고시원 등이다.

다만 총급여가 5,500만 원 이하인 근로자라고 종합소득금액이 4,000만 원을 넘으면 제외된다. 또 월세액 세액공제는 임대차계약증서의 주소지와 주민등록 등본상 주소가 같아야만 공제 가능하다.

#건강보험산정 특례자 세액공제 받는다

올해부터는 중증질환, 희귀난치성질환 등으로 건강보험 산정특례 대상자로 등록된 자의 의료비도 한도 적용 없이 의료비 세액공제를 적용받을 수 있다.

지금이라도 챙기면 좋은 것들

#신용카드 소득공제 금액 확인하기

신용카드 소득공제를 위해서는 우선 신용카드 등(직불카드, 현금영수증)의 사용액이 본인 총급여의 25%를 넘었는지 확인해야 한다. 만약 25%가 안 된다면 관련 소득공제를 아예 받을 수 없다.

여기서 총급여(과세대상소득)는 연간근로소득(연봉)에서 비과세 소득을 뺀 금액이다. 통상 식대, 자가운전보조금 등이 포함된다.

예를 들어 총급여가 6,000만 원인 근로자라면 올해 신용카드(직불카드, 현금영수증 포함)로 1,500만 원 이상을 써야 신용카드 관련 소득공제를 받을 수 있다.

신용카드 등의 사용액이 총 급여의 25%를 넘으면 초과분에 대해서는 신용카드, 직불카드, 현금영수증의 공제율이 다르다. 신용카드는 15%인데 반해 직불카드, 현금영수증 등은 공제율이 30%다.

이 때문에 만약 지금까지 쓴 돈이 총급여의 25%를 넘겼다면 지금부터는 직불카드와 현금영수증 위주로 사용하는 것이 더 유리하다.

다만 총 공제 한도가 300만 원(총급여 7,000만 원 이상은 250만 원, 1억 2,000만 원 초과는 200만 원으로 차등적용)이기 때문에 쓴 돈이 많아 이미 공제한도를 넘겼다면 결제수단에 따른 차이는 없다.

총 공제 한도를 넘은 경우, 대중교통 이용분과 전통시장 사용분에 대해 각각 100만 원 한도로 사용액의 40%를 소득공제 받을 수 있다.

#미취학 아동 학원비 등 각종 영수증

소득공제나 세액공제를 위해서는 영수증을 따로 챙겨서 제출해야 하는 것들이 있다. 시력교정을 위한 안경, 콘택트렌즈나 보청기 및 휠체어 등 장애인 보장구 구입비용 등이 대표적이다.

의료비 소득공제는 의료비 지출액이 총급여액의 3%를 초과하는 경우 초과분의 15%를 세액공제 받을 수 있다. 시력교정을 위한 안경, 콘택트렌즈 등의 구입비(1명 당 연 50만 원 이내)와 보청기 구입비 등이 여기 포함되는데, 따로 영수증을 제출해야 한다.

교복·체육복 구입비(한도 50만 원)와 취학 전 아동을 위해 학원 또는 체육시설에 지급한 교육비도 교육비 세액공제가 가능한데, 통상 따로 영수증을 수집해 회사에 제출해야 공제할 수 있다.

연말정산 ABC도 모르는 연말정산 초보자라면...

연말정산이란 근로소득세를 내는 근로자가 1년간 낼 소득세액을 결정하는 과정이다.

근로자는 본인의 근로소득에 대해 소득세를 낸다. 소득별로 과세표준 구간이 있어 소득이 높을수록 세율이 높다.

연 소득이 1,200만 원 이하면 세율이 6%고, 5억 원을 넘게 벌면 40%를 세금으로 내야 한다.

이렇게 본인이 번 돈을 기준으로 그해 낼 세액이 결정되는데 이때 부모님이나 자녀 등 부양가족 수, 신용카드 사용액, 세제혜택 금융상품·의료비·교육비 지출액 등에 따라 내야 할 세금을 줄여준다.

세금을 줄여주는 방법(세제혜택)으로 크게 소득공제와 세액공제가 있다.

소득공제는 과세표준을 적용하기 전 소득액을 줄여준다. 총급여에서 소득공제 금액만큼을 빼고 과세표준을 적용한다는 얘기다. 반면 세액공제는 과세표준을 적용해 나온 산출세액에서 세액공제 금액만큼을 빼주는 것을 말한다.

그러니까 본인의 총소득(총급여)에서 각종 소득공제를 적용해 나온 소득액에 과세표준 구간에 맞춰 세율을 적용하면 산출세액이 나온다. 이 산출세액에서 세액공제 금액을 제외하면 해당 근로자가 그해 내야 할 세금이 결정된다.

그런데 보통 근로자는 정부가 월급에서 일정액을 소득세 명목으로 원천징수한다. 이 때문에 그동안 이미 원천징수로 매달 떼어간 일정 금액이 있다. 이 금액은 회사에 따라 다르다.

이미 회사가 임시로 떼어간 1년 치 소득세액과 연말정산을 통해 계산된 본인이 실제로 내야 할 세액을 비교해 실제 내야 할 돈이 더 적다면 돈을 돌려받고, 내야 할 돈이 더 많다면 돈을 더 내게 되는 것이다.

예를 들어 연봉 6,000만 원을 받는 A씨가 1년간 소득세로 원천징수당한 세액이 420만 원이고, 각종 소득공제와 세액공제 혜택을 계산해 나온 실제 내야 할 세금이 200만 원이라면 A씨는 13월의 월급으로 220만 원을 받을 수 있게 된다.

이 과정을 우리는 연말정산이라고 부른다.

연 소득이 1,200만 원 이하면 세율이 6%고, 5억 원을 넘게 벌면 40%를 세금으로 내야 한다.

이렇게 본인이 번 돈을 기준으로 그해 낼 세액이 결정되는데 이때 부모님이나 자녀 등 부양가족 수, 신용카드 사용액, 세제혜택 금융상품·의료비·교육비 지출액 등에 따라 내야 할 세금을 줄여준다.

세금을 줄여주는 방법(세제혜택)으로 크게 소득공제와 세액공제가 있다.

소득공제는 과세표준을 적용하기 전 소득액을 줄여준다. 총급여에서 소득공제 금액만큼을 빼고 과세표준을 적용한다는 얘기다. 반면 세액공제는 과세표준을 적용해 나온 산출세액에서 세액공제 금액만큼을 빼주는 것을 말한다.

그러니까 본인의 총소득(총급여)에서 각종 소득공제를 적용해 나온 소득액에 과세표준 구간에 맞춰 세율을 적용하면 산출세액이 나온다. 이 산출세액에서 세액공제 금액을 제외하면 해당 근로자가 그해 내야 할 세금이 결정된다.

그런데 보통 근로자는 정부가 월급에서 일정액을 소득세 명목으로 원천징수한다. 이 때문에 그동안 이미 원천징수로 매달 떼어간 일정 금액이 있다. 이 금액은 회사에 따라 다르다.

이미 회사가 임시로 떼어간 1년 치 소득세액과 연말정산을 통해 계산된 본인이 실제로 내야 할 세액을 비교해 실제 내야 할 돈이 더 적다면 돈을 돌려받고, 내야 할 돈이 더 많다면 돈을 더 내게 되는 것이다.

예를 들어 연봉 6,000만 원을 받는 A씨가 1년간 소득세로 원천징수당한 세액이 420만 원이고, 각종 소득공제와 세액공제 혜택을 계산해 나온 실제 내야 할 세금이 200만 원이라면 A씨는 13월의 월급으로 220만 원을 받을 수 있게 된다.

이 과정을 우리는 연말정산이라고 부른다.

국세청은 지난 6일부터 국세청 홈택스 사이트를 통해 '연말정산 미리보기' 서비스를 제공하고 있다. 올해 소득공제 예상 금액, 지출항목별 절세팁 등을 알려준다.

올해 새로 바뀐 제도는?

국세청은 지난 6일부터 국세청 홈택스 사이트를 통해 '연말정산 미리보기' 서비스를 제공하고 있다. 올해 소득공제 예상 금액, 지출항목별 절세팁 등을 알려준다.

올해 새로 바뀐 제도는?

#도서·공연 사용분 신용카드 소득공제

올해부터 책을 사거나 공연 보는 데 쓴 비용도 소득공제 받을 수 있다. 총급여가 7,000만 원 이하인 근로자라면 올해 7월1일부터 도서 구입과 공연 관람을 위해 신용카드로 쓴 돈을 소득공제 받을 수 있게 된 것이다.

특히 신용카드 소득공제 한도(300만 원)를 다 채운 근로자의 경우 도서구입·공연관람 비용에 대해 별도로 최대 100만 원까지 소득공제(공제율 30%) 받을 수 있다.

#전세보증금 보험료 세액공제 받는다

올해부터는 전세보증금 보험료(주택임차 보증금 반환 보증보험료)도 보험료 세액공제를 적용받을 수 있다. 단 전세보증금이 3억 원 이하인 경우만 세액공제 가능하다.

#중소기업 취업자 소득세 감면 확대

중소기업에 취업한 청년의 경우 소득세를 감면해주는 기존 혜택이 대폭 확대됐다. 대상기간이 3년에서 5년으로 길어지고, 감면율은 70%에서 90%로 상향됐다.

소득세를 감면받을 수 있는 청년 연령 요건도 15~29세에서 15~34세로 확대됐다.

#월세 세액공제율 인상

총급여 5,500만 원 이하 근로자의 월세 세액공제율도 10%에서 12%로 인상됐다. 공제대상 주택은 국민주택규모(85㎡) 이하 주택, 주거용 오피스텔, 고시원 등이다.

다만 총급여가 5,500만 원 이하인 근로자라고 종합소득금액이 4,000만 원을 넘으면 제외된다. 또 월세액 세액공제는 임대차계약증서의 주소지와 주민등록 등본상 주소가 같아야만 공제 가능하다.

#건강보험산정 특례자 세액공제 받는다

올해부터는 중증질환, 희귀난치성질환 등으로 건강보험 산정특례 대상자로 등록된 자의 의료비도 한도 적용 없이 의료비 세액공제를 적용받을 수 있다.

지금이라도 챙기면 좋은 것들

#신용카드 소득공제 금액 확인하기

신용카드 소득공제를 위해서는 우선 신용카드 등(직불카드, 현금영수증)의 사용액이 본인 총급여의 25%를 넘었는지 확인해야 한다. 만약 25%가 안 된다면 관련 소득공제를 아예 받을 수 없다.

여기서 총급여(과세대상소득)는 연간근로소득(연봉)에서 비과세 소득을 뺀 금액이다. 통상 식대, 자가운전보조금 등이 포함된다.

예를 들어 총급여가 6,000만 원인 근로자라면 올해 신용카드(직불카드, 현금영수증 포함)로 1,500만 원 이상을 써야 신용카드 관련 소득공제를 받을 수 있다.

신용카드 등의 사용액이 총 급여의 25%를 넘으면 초과분에 대해서는 신용카드, 직불카드, 현금영수증의 공제율이 다르다. 신용카드는 15%인데 반해 직불카드, 현금영수증 등은 공제율이 30%다.

이 때문에 만약 지금까지 쓴 돈이 총급여의 25%를 넘겼다면 지금부터는 직불카드와 현금영수증 위주로 사용하는 것이 더 유리하다.

다만 총 공제 한도가 300만 원(총급여 7,000만 원 이상은 250만 원, 1억 2,000만 원 초과는 200만 원으로 차등적용)이기 때문에 쓴 돈이 많아 이미 공제한도를 넘겼다면 결제수단에 따른 차이는 없다.

총 공제 한도를 넘은 경우, 대중교통 이용분과 전통시장 사용분에 대해 각각 100만 원 한도로 사용액의 40%를 소득공제 받을 수 있다.

#미취학 아동 학원비 등 각종 영수증

소득공제나 세액공제를 위해서는 영수증을 따로 챙겨서 제출해야 하는 것들이 있다. 시력교정을 위한 안경, 콘택트렌즈나 보청기 및 휠체어 등 장애인 보장구 구입비용 등이 대표적이다.

의료비 소득공제는 의료비 지출액이 총급여액의 3%를 초과하는 경우 초과분의 15%를 세액공제 받을 수 있다. 시력교정을 위한 안경, 콘택트렌즈 등의 구입비(1명 당 연 50만 원 이내)와 보청기 구입비 등이 여기 포함되는데, 따로 영수증을 제출해야 한다.

교복·체육복 구입비(한도 50만 원)와 취학 전 아동을 위해 학원 또는 체육시설에 지급한 교육비도 교육비 세액공제가 가능한데, 통상 따로 영수증을 수집해 회사에 제출해야 공제할 수 있다.

연말정산 ABC도 모르는 연말정산 초보자라면...

연말정산이란 근로소득세를 내는 근로자가 1년간 낼 소득세액을 결정하는 과정이다.

근로자는 본인의 근로소득에 대해 소득세를 낸다. 소득별로 과세표준 구간이 있어 소득이 높을수록 세율이 높다.

#도서·공연 사용분 신용카드 소득공제

올해부터 책을 사거나 공연 보는 데 쓴 비용도 소득공제 받을 수 있다. 총급여가 7,000만 원 이하인 근로자라면 올해 7월1일부터 도서 구입과 공연 관람을 위해 신용카드로 쓴 돈을 소득공제 받을 수 있게 된 것이다.

특히 신용카드 소득공제 한도(300만 원)를 다 채운 근로자의 경우 도서구입·공연관람 비용에 대해 별도로 최대 100만 원까지 소득공제(공제율 30%) 받을 수 있다.

#전세보증금 보험료 세액공제 받는다

올해부터는 전세보증금 보험료(주택임차 보증금 반환 보증보험료)도 보험료 세액공제를 적용받을 수 있다. 단 전세보증금이 3억 원 이하인 경우만 세액공제 가능하다.

#중소기업 취업자 소득세 감면 확대

중소기업에 취업한 청년의 경우 소득세를 감면해주는 기존 혜택이 대폭 확대됐다. 대상기간이 3년에서 5년으로 길어지고, 감면율은 70%에서 90%로 상향됐다.

소득세를 감면받을 수 있는 청년 연령 요건도 15~29세에서 15~34세로 확대됐다.

#월세 세액공제율 인상

총급여 5,500만 원 이하 근로자의 월세 세액공제율도 10%에서 12%로 인상됐다. 공제대상 주택은 국민주택규모(85㎡) 이하 주택, 주거용 오피스텔, 고시원 등이다.

다만 총급여가 5,500만 원 이하인 근로자라고 종합소득금액이 4,000만 원을 넘으면 제외된다. 또 월세액 세액공제는 임대차계약증서의 주소지와 주민등록 등본상 주소가 같아야만 공제 가능하다.

#건강보험산정 특례자 세액공제 받는다

올해부터는 중증질환, 희귀난치성질환 등으로 건강보험 산정특례 대상자로 등록된 자의 의료비도 한도 적용 없이 의료비 세액공제를 적용받을 수 있다.

지금이라도 챙기면 좋은 것들

#신용카드 소득공제 금액 확인하기

신용카드 소득공제를 위해서는 우선 신용카드 등(직불카드, 현금영수증)의 사용액이 본인 총급여의 25%를 넘었는지 확인해야 한다. 만약 25%가 안 된다면 관련 소득공제를 아예 받을 수 없다.

여기서 총급여(과세대상소득)는 연간근로소득(연봉)에서 비과세 소득을 뺀 금액이다. 통상 식대, 자가운전보조금 등이 포함된다.

예를 들어 총급여가 6,000만 원인 근로자라면 올해 신용카드(직불카드, 현금영수증 포함)로 1,500만 원 이상을 써야 신용카드 관련 소득공제를 받을 수 있다.

신용카드 등의 사용액이 총 급여의 25%를 넘으면 초과분에 대해서는 신용카드, 직불카드, 현금영수증의 공제율이 다르다. 신용카드는 15%인데 반해 직불카드, 현금영수증 등은 공제율이 30%다.

이 때문에 만약 지금까지 쓴 돈이 총급여의 25%를 넘겼다면 지금부터는 직불카드와 현금영수증 위주로 사용하는 것이 더 유리하다.

다만 총 공제 한도가 300만 원(총급여 7,000만 원 이상은 250만 원, 1억 2,000만 원 초과는 200만 원으로 차등적용)이기 때문에 쓴 돈이 많아 이미 공제한도를 넘겼다면 결제수단에 따른 차이는 없다.

총 공제 한도를 넘은 경우, 대중교통 이용분과 전통시장 사용분에 대해 각각 100만 원 한도로 사용액의 40%를 소득공제 받을 수 있다.

#미취학 아동 학원비 등 각종 영수증

소득공제나 세액공제를 위해서는 영수증을 따로 챙겨서 제출해야 하는 것들이 있다. 시력교정을 위한 안경, 콘택트렌즈나 보청기 및 휠체어 등 장애인 보장구 구입비용 등이 대표적이다.

의료비 소득공제는 의료비 지출액이 총급여액의 3%를 초과하는 경우 초과분의 15%를 세액공제 받을 수 있다. 시력교정을 위한 안경, 콘택트렌즈 등의 구입비(1명 당 연 50만 원 이내)와 보청기 구입비 등이 여기 포함되는데, 따로 영수증을 제출해야 한다.

교복·체육복 구입비(한도 50만 원)와 취학 전 아동을 위해 학원 또는 체육시설에 지급한 교육비도 교육비 세액공제가 가능한데, 통상 따로 영수증을 수집해 회사에 제출해야 공제할 수 있다.

연말정산 ABC도 모르는 연말정산 초보자라면...

연말정산이란 근로소득세를 내는 근로자가 1년간 낼 소득세액을 결정하는 과정이다.

근로자는 본인의 근로소득에 대해 소득세를 낸다. 소득별로 과세표준 구간이 있어 소득이 높을수록 세율이 높다.

연 소득이 1,200만 원 이하면 세율이 6%고, 5억 원을 넘게 벌면 40%를 세금으로 내야 한다.

이렇게 본인이 번 돈을 기준으로 그해 낼 세액이 결정되는데 이때 부모님이나 자녀 등 부양가족 수, 신용카드 사용액, 세제혜택 금융상품·의료비·교육비 지출액 등에 따라 내야 할 세금을 줄여준다.

세금을 줄여주는 방법(세제혜택)으로 크게 소득공제와 세액공제가 있다.

소득공제는 과세표준을 적용하기 전 소득액을 줄여준다. 총급여에서 소득공제 금액만큼을 빼고 과세표준을 적용한다는 얘기다. 반면 세액공제는 과세표준을 적용해 나온 산출세액에서 세액공제 금액만큼을 빼주는 것을 말한다.

그러니까 본인의 총소득(총급여)에서 각종 소득공제를 적용해 나온 소득액에 과세표준 구간에 맞춰 세율을 적용하면 산출세액이 나온다. 이 산출세액에서 세액공제 금액을 제외하면 해당 근로자가 그해 내야 할 세금이 결정된다.

그런데 보통 근로자는 정부가 월급에서 일정액을 소득세 명목으로 원천징수한다. 이 때문에 그동안 이미 원천징수로 매달 떼어간 일정 금액이 있다. 이 금액은 회사에 따라 다르다.

이미 회사가 임시로 떼어간 1년 치 소득세액과 연말정산을 통해 계산된 본인이 실제로 내야 할 세액을 비교해 실제 내야 할 돈이 더 적다면 돈을 돌려받고, 내야 할 돈이 더 많다면 돈을 더 내게 되는 것이다.

예를 들어 연봉 6,000만 원을 받는 A씨가 1년간 소득세로 원천징수당한 세액이 420만 원이고, 각종 소득공제와 세액공제 혜택을 계산해 나온 실제 내야 할 세금이 200만 원이라면 A씨는 13월의 월급으로 220만 원을 받을 수 있게 된다.

이 과정을 우리는 연말정산이라고 부른다.

연 소득이 1,200만 원 이하면 세율이 6%고, 5억 원을 넘게 벌면 40%를 세금으로 내야 한다.

이렇게 본인이 번 돈을 기준으로 그해 낼 세액이 결정되는데 이때 부모님이나 자녀 등 부양가족 수, 신용카드 사용액, 세제혜택 금융상품·의료비·교육비 지출액 등에 따라 내야 할 세금을 줄여준다.

세금을 줄여주는 방법(세제혜택)으로 크게 소득공제와 세액공제가 있다.

소득공제는 과세표준을 적용하기 전 소득액을 줄여준다. 총급여에서 소득공제 금액만큼을 빼고 과세표준을 적용한다는 얘기다. 반면 세액공제는 과세표준을 적용해 나온 산출세액에서 세액공제 금액만큼을 빼주는 것을 말한다.

그러니까 본인의 총소득(총급여)에서 각종 소득공제를 적용해 나온 소득액에 과세표준 구간에 맞춰 세율을 적용하면 산출세액이 나온다. 이 산출세액에서 세액공제 금액을 제외하면 해당 근로자가 그해 내야 할 세금이 결정된다.

그런데 보통 근로자는 정부가 월급에서 일정액을 소득세 명목으로 원천징수한다. 이 때문에 그동안 이미 원천징수로 매달 떼어간 일정 금액이 있다. 이 금액은 회사에 따라 다르다.

이미 회사가 임시로 떼어간 1년 치 소득세액과 연말정산을 통해 계산된 본인이 실제로 내야 할 세액을 비교해 실제 내야 할 돈이 더 적다면 돈을 돌려받고, 내야 할 돈이 더 많다면 돈을 더 내게 되는 것이다.

예를 들어 연봉 6,000만 원을 받는 A씨가 1년간 소득세로 원천징수당한 세액이 420만 원이고, 각종 소득공제와 세액공제 혜택을 계산해 나온 실제 내야 할 세금이 200만 원이라면 A씨는 13월의 월급으로 220만 원을 받을 수 있게 된다.

이 과정을 우리는 연말정산이라고 부른다.

-

-

정재우 기자 jjw@kbs.co.kr

정재우 기자의 기사 모음

-

이 기사가 좋으셨다면

-

좋아요

0

-

응원해요

0

-

후속 원해요

0

시리즈

전전궁금

![[전전궁금] 1+1=1.3, 맞벌이면 손해보는 국민연금 이야기](/data/news/2019/05/26/4208773_5SA.jpg)

![[전전궁금] 대법원 첫 권리금 판결 ‘일파만파’](/data/news/2019/05/19/4203812_nB6.jpg)

![[전전궁금] 20년전 집나간 아내, 국민연금 분할을 청구해왔다](/data/news/2019/04/23/4185940_cZd.jpg)

![[전전궁금] 사람 운명은 모르는데…유언장 한번 써볼까?](/data/news/2019/04/13/4179416_y57.jpg)

![[전전궁금] 조양호 상속세 60%…“지나치다” vs “적당하다”](/data/news/2019/04/09/4176722_yXQ.jpg)

![[전전궁금] 목사님들 세금 깎아준다는데, 왜 이런거죠?](/data/news/2019/04/02/4171554_yNy.jpg)

![[전전궁금] 미국 금리인상 중단…내 대출 어찌할까](/data/news/2019/03/23/4164294_Sd3.jpg)

![[전전궁금] 은행가서 이자좀 깎아달라고 해볼까요?](/data/news/2019/03/07/4152527_Lt8.jpg)

![[전전궁금] 연말정산 때 깜빡했던 기부금 추가로 환급받으려면?](/data/news/2019/02/23/4144977_ZiA.jpg)

![[전전궁금] 배우자도 모르는 스텔스 통장 완전정복](/data/news/2019/02/09/4135000_CBm.jpg)

![[전전궁금] 전화 안받는 전세집주인, 내용증명 보내려면…](/data/news/2019/01/27/4124568_pBx.jpg)

![[전전궁금] 아이 통장 만들었는데…이 거래도 차명 불법?](/data/news/2019/01/20/4119526_5Bl.jpg)

![[전전궁금] 미적분보다 어려워진 1주택자 비과세 요건](/data/news/2019/01/12/4114393_JWs.jpg)

![[전전궁금] 택시서 “카드결제요” 눈치 안 봐도 되는 이유](/data/news/2019/01/06/4109826_Z8y.jpg)

![[전전궁금] 내년부턴 월세 40 받는 집주인도 세금 낸다](/data/news/2018/12/27/4103968_8S7.jpg)

![[전전궁금] 자동차세 6만 원 덜 내는 법 알려드립니다](/data/news/2018/12/23/4100965_GuJ.jpg)

![[전전궁금] 1월 1일부터 사라질 ‘항공 마일리지’ 똑똑한 사용법은?](/data/news/2018/12/09/4091112_XXL.jpg)

![[전전궁금] 집 물려줄 때, ‘절세 비법’이라는 부담부 증여 따져보니](/data/news/2018/12/01/4085908_tdu.jpg)

![[전전궁금] 경제위기설에 뜨는 금(金), 똑똑한 투자법은](/data/news/2018/11/26/4081450_7rm.jpg)

![[전전궁금] 나랏돈으로 내 집을 수리해준다는데](/data/news/2018/11/24/4080829_fF4.jpg)

![[전전궁금] 올해 지나면 땅치고 후회할 다주택자 세금 혜택](/data/news/2018/11/18/4075985_OQh.jpg)

![[전전궁금] 4시간 줄서서 가입하는 ‘대박’ 적금 있다는데…](/data/news/2018/11/10/4070847_fvB.jpg)

![[전전궁금] 900만 원 손실 변액보험…해지할까 버틸까](/data/news/2018/11/04/4065974_EuB.jpg)

![[전전궁금] ‘쥐꼬리 수익’ 개인연금, 깬다 vs 참는다](/data/news/2018/11/03/4065761_E8m.png)

![[전전궁금] 가계약금 2시간 전에 쐈는데, 돌려받을 수 있나요](/data/news/2018/10/21/4055913_vyh.jpg)

![[전전궁금] 부동산 복비, 죽어도 타협 안 되는데 어찌해야 할까](/data/news/2018/10/20/4055652_tSa.jpg)

![[전전궁금] “카드결제 안된다”는 동네 세탁소와 택배…현금영수증은?](/data/news/2018/10/19/4054810_S57.jpg)

![[전전궁금] 집주인한테 방범창 달아달라고 전화해도 될까요](/data/news/2018/10/14/4050871_9oD.jpg)

이 기사에 대한 의견을 남겨주세요.